尽管市场普遍预期9月3日澳洲联储将会把现金利率维持在1%,但是意外降息的可能性仍不容忽视。尽管在经历了6月和7月背靠背式的降息后目前市场的信心有所回升,但是该国目前所面临的经济风险依旧高企,因此9月和10月存在进一步的宽松的可能。

分析人士认为,如果澳洲联储选择花更多的时间来衡量之前宽松政策的影响,那么澳洲联储可能会推迟至11月,并且在12月选择进一步降息。

总体而言市场的预期是今年澳洲联储至少仍有两次降息,同时市场将关注随着利率进一步走低,澳洲联储是否会重启量化宽松,这都会对澳元产生直接的影响。

汇通财经APP提示,从历史数据看,0.65-0.5区间是澳元的关键支撑位,全球经济衰退和澳洲经济面临下行风险时,澳元往往跌至或跌破这一区间,同时往往伴随澳洲联储一系列刺激措施,因此这将对澳元产生直接的影响。

澳洲就业数据喜忧参半,失业率恐难达到4.5%目标

澳洲就业市场在7月有所改善,但是未能达到澳洲联储所期望的目标。澳洲7月就业人口增幅远远高于预期,7月新增就业人口达4.11万人,远高于市场预期的1.4万人,其中全职就业人口增加3.45万人。但是失业率仍顽强地处在5.2%,仍远高于市场所预测的4.5%的长期失业率,澳洲联储此前预计如果失业率能够降至4.5%,那么将会带动通胀回升。

分析人士认为造成这种情况的原因是企业不顾经济下滑疑虑持续招聘,但是因有更多人出来找工作反而导致失业率上升,这可能也增加了澳洲联储降息的可能,因此前澳洲联储特别指出,劳动市场是央行是否该再度降息的重要指标。

考虑到失业率2月在4.9%触底后一直处于5%上方,想要实现失业率4.5%的目标并不容易。随着国际贸易冲突的不确定性迫使企业推迟投资,并给全球金融市场带来混乱,这项任务就更难实现了。

此前澳洲联储副总裁德贝尔表示,考虑到国际贸易担忧情绪和全球经济放缓,预计失业率直到2021年中都将位于5%或更高,这也是金融市场预计明年初之前还将降息两次、每次25个基点至0.5%的主要原因。

大部分经济学家认为年底之前至少两次降息

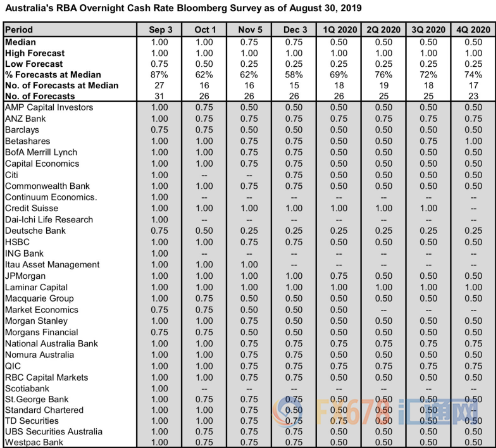

近期一份市场调查显示,受访的31位经济学家中,有27位认为澳洲联储将会维持利率不变。

巴克莱银行(Barclays)、德意志银行(Deutsche Bank)以及摩根大通(morgan)的经济学家认为澳洲联储将在9月降息。这三位投行经济学家认为,越接近年底市场的观点就会变得越发的分裂,预计降息几乎是不可避免的。

目前有七家银行预计如果澳洲联储9月不降息的话将在10月降息,如果9月份澳洲联储按兵不动这一数字将很快增至11个。

尤其是在周二澳洲联储决议后,周三澳洲联储还将公布GDP数据,如果依旧不及预期,料预期10月降息的机构将会进一步增多。

与此同时,18位经济学家认为澳洲联储将在11月降息,尤其是在9月和10月没有降息的情况下,那么预计市场将在这个问题上达成共识。

此外大部分接受调查的经济学家都认为,到2020年初澳洲联储的利率将会降至0.5%附近。

关注澳洲联储进一步宽松的信号,澳元正在逼近0.65/0.5的关键红线

另一个值得关注的信号是澳洲联储主席洛威和副主席德贝尔有关量化宽松的讲话,此前他们在讲话中表示,如果其他央行考虑进一步将利率削减至0,同时随着国内经济下行风险加剧,那么澳洲联储将会考虑量化宽松政策。

洛威表示,如果全球央行都倾向于零利率,那么他们也必须考虑这一点。但只有在非常接近零利率时才考虑量化宽松。

从历史数据看,当全球经济衰退和澳洲经济面临放缓时,澳元兑美元通常会跌至甚至跌破0.65-0.5区间,这在1997至1998的亚洲金融危机、2001年的互联网泡沫以及2008年的全球金融危机都曾出现过。目前澳元最低已经触及0.6677,逼近0.65一线。

澳洲联储认为澳元兑美元近期跌破0.7关口,有助于支持出口行业,并有助于推高输入型通胀。

同时在2008-2009年全球金融危机期间信贷市场冻结时,澳洲联储将其资产负债表扩大50%至超过1500亿美元,为商业银行提供廉价资金,以帮助信贷流向经济。

洛威此前也曾强调,目前不担心低利率将刺激过度的借贷增长,最可能采取的量化宽松形式是央行购买资产。因此澳洲联储正在进一步靠近宽松立场,因此市场也将密切关注洛威有关量化宽松的措辞。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。