周二(9月3日)黄金T+D收盘上涨0.49%至355.03元/克,白银T+D收盘上涨0.95%至4552元/千克,在前一交易日上涨后,周二在1530美元/盎司的水平上下小幅波动,美元的表现使得黄金承压,但日内脱欧不确定性及欧元区经济担忧令黄金探底回升。整体而言,除了美元走强,几乎没有什么其他进展。市场对关税措施“反应不大”,因为都在“意料之中”。经济学家指出,随着额外的关税措施于9月生效——10月和12月将会有更多关税来袭——本周焦点将集中在经济势头如何。从2015年12月至今,黄金矿企股的表现也超过了金价本身。由此可见,眼下黄金市场或许真的进入了新牛市。黄金作为避险保值资产有着很大的价值,而白银和铂金也同样是投资者可以考虑的。

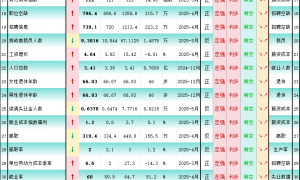

上海黄金交易所2019年9月3日交易行情

黄金T+D收盘上涨0.49%至355.03元/克,成交量55.724吨,成交金额197亿6019万8500元,交收方向“多支付给空”,交收量15.992吨;

迷你金T+D收盘上涨0.50%至355.2元/克,成交量10.5576吨,成交金额37亿4463万4994元,交收方向“多支付给空”,交收量25.29吨;

白银T+D收盘上涨0.95%至4552元/千克,成交量9947.112吨,成交金额451亿8114万6508元,交收方向“多支付给空”,交收量46.38吨。

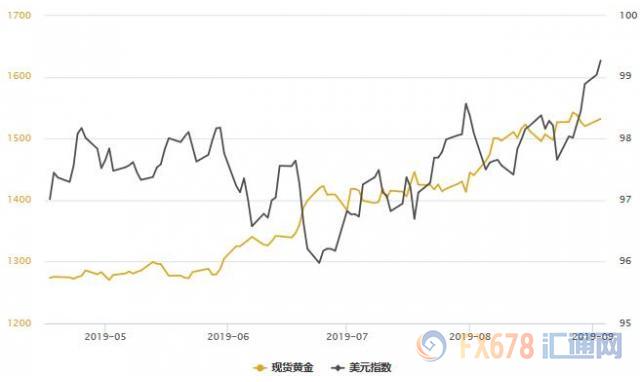

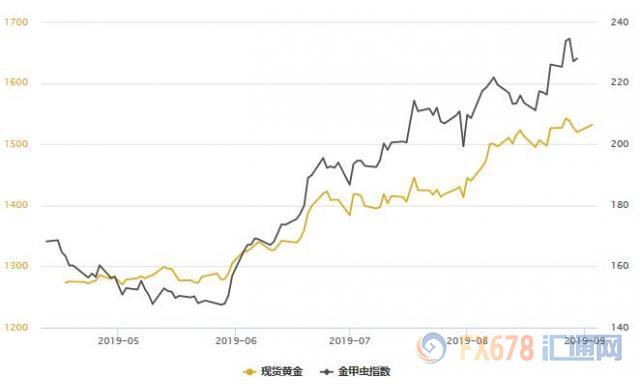

现货黄金交投1530

在前一交易日上涨后,周二在1530美元/盎司的水平上下小幅波动,美元的表现使得黄金承压,但日内脱欧不确定性及欧元区经济担忧令黄金探底回升。昨日美元指数突破99大关,今天再度刷新两年多新高99.3770。

荷兰银行分析师Georgette Boele称,整体而言,除了美元走强,几乎没有什么其他进展。市场对关税措施“反应不大”,因为都在“意料之中”。

经济学家指出,随着额外的关税措施于9月生效——10月和12月将会有更多关税来袭——本周焦点将集中在经济势头如何。

Phillip Futures分析师Benjamin Lu表示,美元的强劲表现打压了黄金,并且整个市场都在等待着晚间的美国经济数据。今晚市场将迎来美国7月营建支出和8月ISM制造业采购经理人指数这两大数据。

如果数据表现好于预期,那么金价会承压下行。Lu认为,整体市场情绪仍然不佳,受到贸易争端影响,可能会有更多波动。

另一方面,市场还在等待英国脱欧的进展。英国首相约翰逊表示,如果议员们阻止无协议脱欧,那么将举行大选,这让脱欧充满了不确定性。

华侨银行(OCBC Bank)经济学家Howie Lee表示,整个市场还是结构性看多的,但一直出现一些看空的消息推动金价走高。今年年末之前金价突破1600美元/盎司将不会是什么意外。

分析师Naeem Aslam称,美联储承受着继续降息的巨大压力。特朗普希望再降息100个基点。如果美联储遵循这条路线,那么这意味着金价不仅将击穿1600美元的阻力位,实际上可能会进一步触及1800美元。

黄金已经步入牛市的另一个信号

今年以来黄金市场大幅走高,不少市场人士认为黄金或许已经进入了新牛市。在金价6月突破1400美元/盎司之前,黄金市场的表现和1993年至1996年的周期性牛市有所相似。但在那之后,黄金市场更像是2001年到2008年的长期牛市。

值得注意的是,通常来说,在牛市中黄金矿企股的表现会好过金价本身。不过和上一次周期最大的不同在于,眼下矿企是不是有足够的时间调整成本和资本支出以避免过去的错误。

要看清楚眼下这个牛市,或许应该先回顾一下过去几个。上世纪70年代初的黄金牛市主要受到通胀推动,黄金矿企股和金价一同走高。

1976年至1980年的牛市同样受到通胀影响,黄金矿企股和金价一同走高。

1985年至1987年的周期性牛市中,黄金矿企股波动比金价本身要大。

1993年至1996年的周期性牛市中,金价和黄金矿企股的走势有着很明显的相关性。

在2001年至2008年的牛市中,黄金矿企股的表现是超过金价的。

2008年至2011年间,黄金矿企股,尤其是中大型黄金矿企股的表现相对黄金也是明显有优势的。

从2015年12月至今,黄金矿企股的表现也超过了金价本身。由此可见,眼下黄金市场或许真的进入了新牛市。

机构观点:除了黄金,这两大贵金属也正迎来牛市

近期整个贵金属市场维持强劲水平,尤其是白银的涨幅开始直追黄金,金银比因此回落。分析师Kiefer Tuck指出,黄金、白银、铂金等贵金属之间一直有着比较强的相关性。

1961年至2019年间,黄金和白银相关性0.92;1986年至2019年间,黄金和铂金相关性0.83;1986年至2019年间,白银和铂金相关性0.89;此外,还可关注各贵金属价格之间的比值。

从1969年到2019年间,金价/银价均值56.4,1986年至2019年间均值67.2。从上述数据来看,金价/银价基本上在50至90之间,目前超过80的水平表明了相对黄金,银价的上行空间更大。

金价/铂金在1986年至2019年间均值0.85,2010年至2019年间均值1.13。铂金价格在很长一段时间内是超过金价的,目前金价/铂金几乎是986年至2019年间均值的两倍,意味着铂金也有很大上行空间。

铂金/白银在1986年至2019年间均值84.96,2010年至2019年间均值60.4。由于铂金价格处于较低水平,因此目前铂金/银价几乎是1986年至2019年间均值的一半。

各大贵金属在需求方面也有着不同的侧重。从实物黄金来看,主要需求来自金饰;实物白银的需求则主要来自银饰和工业制造方面;实物铂金的需求主要来自汽车制造和饰品。

Tuck指出,总体来看,黄金作为避险保值资产有着很大的价值,而白银和铂金也同样是投资者可以考虑的。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。