周一(10月7日)现货黄金窄幅震荡,现报1509美元,涨幅0.29%。

上周五非农就业人数不及预期,且小时薪资年率一年来首度跌破3%,但是失业率刷新50年低点至3.5%。总体而言非农数据喜忧参半,令市场对于美联储10月降息预期小幅降温,因此黄金小幅走高后迅速回吐涨幅,并一度失守1500美元关口。

本周关注北京时间周四美联储货币政策会议纪要,因美联储内部分歧明显。不过在上周一系列糟糕的数据表现后,部分美联储官员对于年内暂缓降息的观点似乎有所松动,市场将关注美联储将作何表态。同时本周美国还将公布PPI和CPI数据,考虑到薪资数据不佳,如果传导至通胀领域,可能会强化美联储降息预期,反之可能进一步提振美元施压金价。

同时本周还需密切关注国际贸易局势进展,这也会对股市和金价产生直接的影响。

非农数据喜忧参半,美联储降息预期小幅回落,黄金宽幅震荡20美元

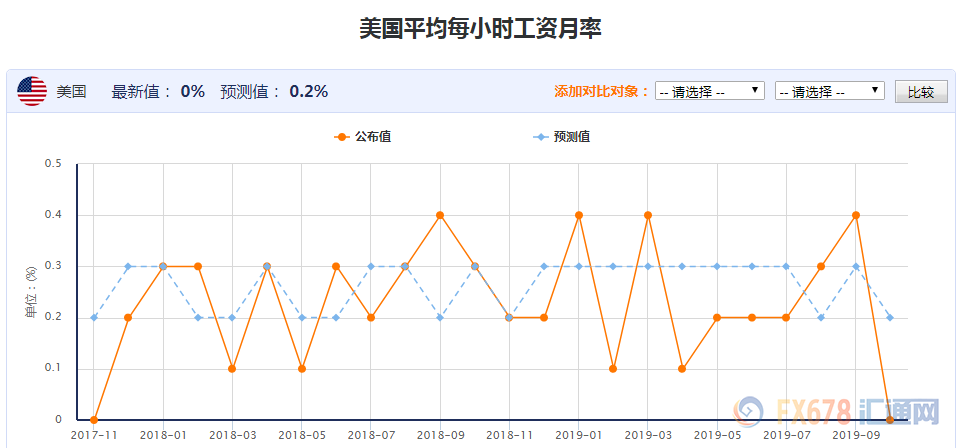

美国9月份非农就业人数增长13.6万,低于预期中值14.5万人。同时平均小时薪资增速录得0%,为2年来最低水平。而8数据获上修至16.8万人,此前为13万人,大幅上修3.8万人,同时并且失业率降至50年来新低3.5%。

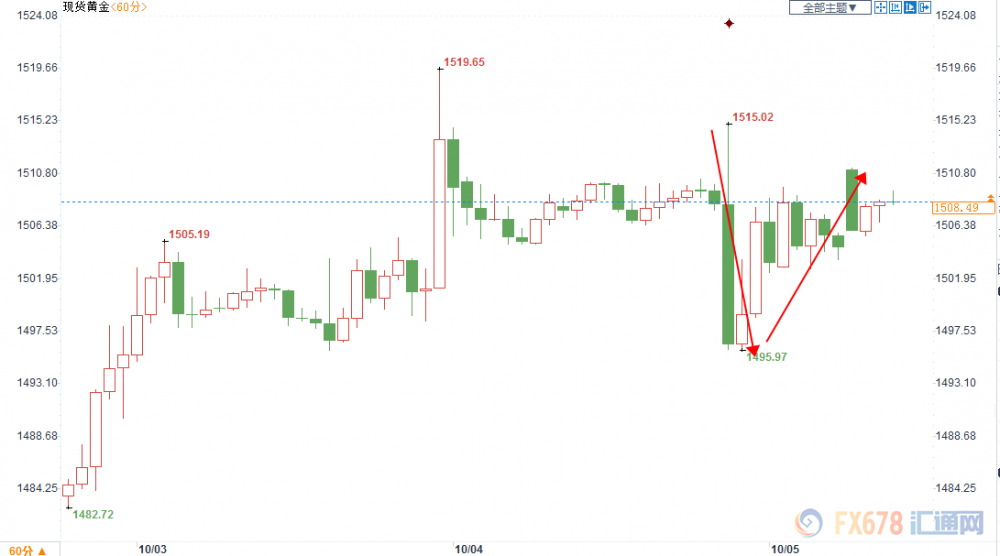

数据公布后黄金一度小幅上冲至1515美元上方,但随后快速回落20美元。不过因美国经济总体经济表现欠佳,黄金随后又收复大部分跌幅,回升至1500美元上方。

分析人士认为,非农就业报告喜忧参半,无法找到美国经济停滞或提速的信号。市场似乎认为该就业报告表明经济增长将保持稳定。联邦基金利率期货交易员小幅降低了今年余下时间的降息预期,并略微下调对本月可能进行的年底第三次降息的预期。

瑞信集团首席经济学家James Sweeney表示,情况很复杂,劳动力市场正在放缓,但没有迹象表明我们会突然陷入衰退或其他类似境地。

安联公司首席经济顾问Mohamed El-Erian在接受采访时表示,这是一个信号混乱的报告,其疲弱程度尚不足以确认疲软正在从全球制造业蔓延到整个经济中,但也不能就此判断我们没有受到影响。

但是道明证券全球策略主管巴特·梅莱克表示,非农报告倾向于略微负面。该报告中有很多潜在的警报。低失业率可能归因于参与率没有增长。因此,就业的微小变化可能导致失业率大幅下降。

Fxstreet分析师也警告称,正常情况下,较低的失业率不会伴随着薪资的下降,此次非农数据的逻辑却与之相反,这值得市场关注。

ING认为,尽管数据没有市场预料的疲软,但是美联储仍需采取更多宽松措施,来继续为美国经济保驾护航。预计其将在今年12月再度降息,此后在2020年一季度还会再降息一次。

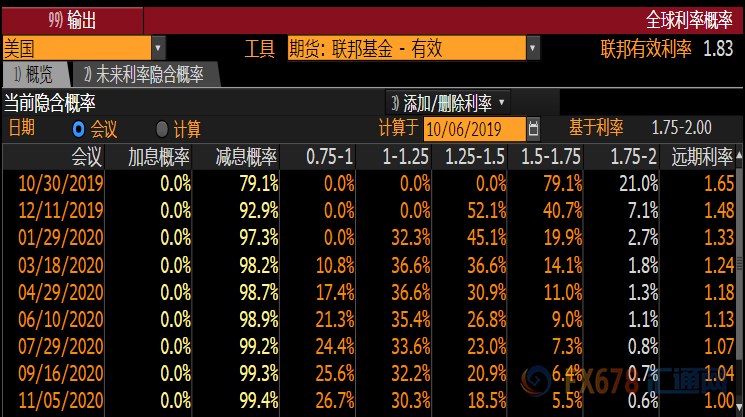

联邦基金利率显示,目前市场对于年内降息的预期跌至92.9%,较之此前略有下降,但是年内降息预期依旧高企。

本周关注美联储会议纪要以寻找线索,总体经济数据不佳令美联储或分歧加剧

随着非农报告留给了市场一个混乱的信号,市场短时间将目光转向本周北京时间周四凌晨公布的美联储货币政策会议纪要,以寻求美联储的政策走向线索。

在9月利率决议上,美联储下调联邦基金利率目标区间25个基点至1.75-2.00%,但是有三名票委持反对立场,其中圣路易斯联储主席布拉德投票倾向在此次会议上降息至1.5-1.75%,而堪萨斯城联储主席乔治和波士顿联储主席罗森格伦则认为按兵不动。这被市场视作是近年来最为分歧的利率决议。

同时上周五鲍威尔尽管在讲话中表达了对于经济下行风险的担忧,但是依旧强调美国经济仍总体向好,同时表示利率过低时,如果出现衰退,我们就没有多少降息空间。这令市场猜测美联储或减缓降息的步伐,从而为未来保留充足的弹药。

不过在美国9月份制造业加速衰退,服务业扩张进一步放缓,就业前景疑虑加大的情况下,近几个交易日部分美联储官员的立场又出现松动。本周一美联储乔治表示,美联储不应该仅仅为了推高通胀而降息,但是他指出,如果消费者失去信心,可能会重新考虑利率立场。

芝加哥和亚特兰大联储主席埃文斯和博斯蒂克在就业报告发布后表示对进一步放宽政策持开放态度。克利夫兰联储主席梅斯特对国际贸易拖累下的消费者信心和支出疲软保持警惕。

值得注意的是在上周糟糕的ISM制造业和非制造业数据公布之前,埃文斯曾表示美联储年内应当暂缓降息。而乔治则是当前美联储最为鹰派的官员之一。

因此随着上周五非农数据公布,市场将关注美联储将作何表态。在此之前,北京时间周三美联储主席鲍威尔还将发表题为“美联储的观点”的演讲,市场需保持关注。

关注本周CPI数据,以寻找美国通胀预期的线索

而上周五非农数据透露的另一个令市场感到担忧的信号是美国薪资增速跌至两年低点,其中平均小时薪资月率录得0%,为2017年10月以来首次增长停滞,同时年率跌至2.9%,为一年来首次跌破3%关口。

考虑美国经济主要靠消费拉动,薪资数据疲软可能会导致美国经济增速进一步放缓,此前美国三季度GDP增速已经跌至2%。同时薪资增速放缓也导致美国通胀压力上行的压力进一步增大。

本周关注美国CPI数据。目前市场预期美国9月未季调CPI年率为1.9%,高于前值1.7%,核心CPI年率料录得2.4%,和前值持平。

如果数据符合预期甚至好于预期可能会契合此前美联储所认为的美国通胀正在接近目标的观点。但反之,可能会被试产视作是薪资疲软已经对通胀产生了负面影响,因而施压美元。

关注国际贸易局势进展

与此同时,本周还需着重关注国际贸易局势进展。

商务部副部长兼国际贸易谈判副代表王受文在9月29日发布消息称,国庆节后一周刘鹤将率团赴美开始第13轮中美经贸高级别磋商。

他称,期待本轮磋商中,中美双方能在平等和相互尊重基础上相向而行,照顾彼此关切。这有利于两国人民,也有利于世界。

考虑到中美对于世界经济增长的贡献率高达40%,同时国际贸易局势也被市场视作是打击美国制造业的一个关键因素,如果传达出一些积极的信号,可能会令市场的乐观预期大幅升温,这可能导致大量的资金流入股市,因而施压金价。

金拓黄金市场调查:华尔街人士总体看多,因非农数据滞后,ISM数据反映出美国经济状况

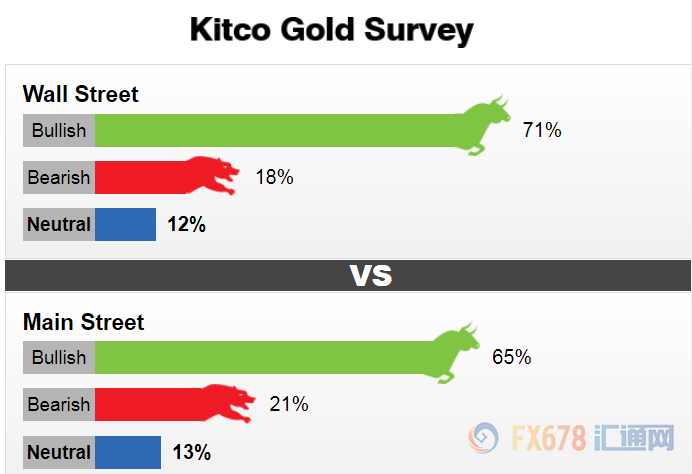

金拓黄金市场调查显示,本周华尔街人士对于黄金持看多立场。因部分分析师认为美国非农就业数据是一个滞后的经济指标,但是美国制造业和非制造业数据不佳已经暗示了美国经济正在失速。

参与调查的17位市场人士中,有12名即71%分析师认为本周黄金将会上涨。三名即18%认为黄金将会下跌,剩余的两名即12%认为黄金将横盘整理。

同时679名一般投资者有446名,即65%认为黄金将会上涨,145名即21%认为黄金将会下跌,剩余的88名即13%认为黄金将横盘整理。

City Index技术分析师Fawad Razaqzada表示,我认为就业数据不会改变游戏规则,美联储本月仍将降息,这将削弱美元并推高金价。

MKS(Switzerland)SA的交易主管Afshin Nabavi认为,他预计金价将在支撑位1485美元和阻力位1520美元之间横盘整理。不过他补充说,市场情绪仍然更加乐观,他喜欢逢低买入而不是逢高卖出。全球金融市场的不确定性不会很快消失,因此,越来越多的投资者正在寻找黄金突破的机会。

FXTM的高级研究分析师Lukman Otunuga认为,只要人们对全球增长放缓,政治风险,国际贸易不确定性和英国退欧等诸多地缘政治风险因素的担忧刺激了风险规避,那么黄金多头仍将处于主导地位。

但并非所有分析师都对黄金持乐观态度,沃尔什交易商业对冲联合主管肖恩·卢斯克(Sean Lusk)表示,他认为金价将走低,因为1520美元的水平被证明是一个强大的阻力位。他补充说,他没有看到很多新的信息会推高价格。

同时卢斯克表示,现在市场上有太多的多头,如果黄金无法再创新高,投资者将开始离场。确实需要新的信息来推动金价向更高的方向发展,但是目前还没看到可靠的消息。

全球央行继续增持黄金对金价构成支撑

与此同时,全球央行仍在增持黄金储备。

今年第二季度,各国央行共购入224.4吨黄金。根据世界黄金协会发布的报告显示,截至今年7月份,全球央行官方黄金储备共计34407.58吨,自年初以来各国的央行净购金量已超过400吨,是自2010年央行购金高潮以来的最高水平。

对此,专家指出,随着全球经济增速放缓,国际金融市场波动加剧,黄金作为避险资产的价值和作用日益凸显。

根据中国央行网站发布的数据, 该行9月黄金储备从8月份的6245万盎司增加至6264万盎司。以吨计算,最新总计增加5.9吨,此前九个月累计增加了约99.8吨。

渣打银行贵金属分析师Suki Cooper表示,贸易保护主义政策和地缘政治担忧增强了需求,全球央行对于黄金的购买有可能会继续。

后市前瞻

国际假期预告:国庆节,中国金融市场休市;

① 16:30 欧元区10月Sentix投资者信心指数★★;

② 22:20 美国明尼阿波利斯联储主席卡什卡里讲话★★

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。