在美联储下调利率并暗示将暂停降息后,美国利率策略师对如何部署在美债市场的仓位持不同意见。花旗集团和NatWest看涨短期国债,而摩根大通则是“战术上看跌”。此外,美联储明尼阿波利斯联储主席卡什卡里及旧金山联储主席戴利相继表示对目前降息力度感到满意,近期料不会再度降息。

花旗集团11月1日的报告显示,鉴于核心个人消费支出指标位于1.7%,而且该行认为无法达到美联储对称性的2%通胀目标,降息的门槛已经大大低于”美联储上周声明所暗示的水平”。花旗建议逢低买入美债,特别是短期国债。

摩根大通11月1日的报告显示,策略师认为美联储将在12月暂停减息,并持续到2020年全年,该行短期内仍保持对美国国债的“战术看空”。考虑到“曲线相对于驱动因素而言看起来平坦,并且月末还有进一步陡峭的空间,”建议押注5s30s曲线变陡。

德意志银行11月1日的报告显示,美联储主席鲍威尔关于利率处于“适当位置和宽松水平”的声明,大幅提高了美联储将中期周期调整视为既成事实的可能性。对私人养老金的需求增加将有助于长期收益率曲线趋平,该行撤回押注收益率陡峭的建议。

BMO11月1日的报告显示,12月停止降息“似乎是最有可能出现的结果,使得国债价格回撤”。美联储再融资活动引发的横盘整理将导致美债涨势降温,对此该行不会感到惊讶。

高盛11月1日的报告显示,美联储收紧政策的门槛较高,尾部风险降低,应该会对TIPS的盈亏平衡通胀率构成支撑。鉴于10年期盈亏平衡通胀率相比更短期品种更不容易受到能源价格波动和短期近期增长风险的影响,建议做多10年期盈亏平衡通胀率。

NatWest11月4日的报告显示,鉴于全球风险以及对国际贸易谈判的高度乐观,该行建议做多3年期国债,在收益率1.80%水平入场。但要明确地说,预计债券市场的交易方向将是双向的,短期内将面临收益率上行压力。

美联储鸽派卡什卡里在降息后对政策位置感到安心

明尼阿波利斯联储主席卡什卡里在接受CNBC采访时说,他对联邦公开市场委员会在上周今年第三次降息后所处的政策位置感到“放心”。

卡什卡里指出,“我对委员会过去一年的行动方式感到非常满意。利率前景发生了相当大的变化,从去年12月的加息到后来的三次降息,目前而言将会按兵不动一段时间。对我来说,我仍然认为风险的平衡有点偏向下行;而且我认为,不必要降息的成本要比不降息的成本要低得多。”

同时,他补充表示,“但是我对委员会目前所处的位置感到安心,并且对非农就业报告感到鼓舞。我认为在过去的几年中,我们对有多少美国人想工作都感到惊讶。我们尚未达到最大就业,需要保持扩张的步伐,并使尽可能多的美国人重返工作岗位。”

卡什卡里重申他在通货膨胀率回到2%目标之前不会加息的观点,并说“应该从某种意义上进行自我监督并做出这种承诺”。卡什卡里明年在联邦公开市场委员会(FOMC)有投票权,他在2017年三次投出异议票,都是反对加息。

美联储戴利:降息力度已够,但美联储将保持警惕

旧金山联储主席戴利认为:“我的判断是,我们已经降得足够多了。政策利率完全在于宽松水平问题,记住货币政策效果有滞后性也很重要。”

这是Daly周一在纽约某活动上发表讲话,认为经济状况良好,但美联储当然也保持着警惕。需要注意,戴利今年在决定利率的FOMC没有投票权

乐观情绪推高风险偏好,金价面临重大下行风险

德国商业银行分析师Carsten Fritsch接受电话采访时说:“对部分贸易协议的乐观情绪推高了风险偏好,股市飙升至创纪录的高位,降息预期中债券收益率上升。这都不是利好黄金的环境,因此金价承受压力不足为奇。”

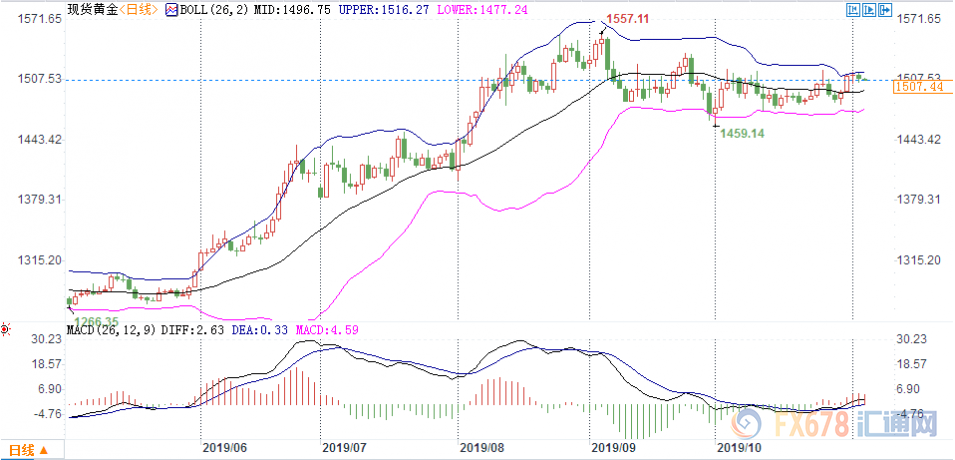

摩根大通分析师Natasha Kaneva指出,展望明年,假设美国宏观环境仍与周期中调整保持一致,则美联储暂停降息将给我们看好金价的前景带来重大下行风险。 (现货黄金日线图)

(现货黄金日线图)

截止北京时间08:00,现货黄金报1507.15美元/盎司,日内跌幅0.18%。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。