周二(6月23日)现货黄金小幅下跌,现报1750.82美元,跌幅0.19%。

周一尽管市场对于经济复苏的预期使得美股上涨,但是对于疫情蔓延的担忧情绪推动黄金继续上涨,并在美国成屋销售数据跌至2010年最低水平后刷新一个月新高,逼近7年半高位。与此同时因为市场对于经济复苏预期升温,周一美元下跌也缓解了黄金的压力。

总体而言,疫情二次蔓延的风险、全球史无前例的宽松刺激以及基金经理重新买入黄金将在未来一段时间内支撑金价,并推动金价进一步走高。

但是需警惕市场情绪容易受到经济数据改善和疫情进展等消息的影响,市场波动可能会加剧,同时避险情绪升温也可能吸引市场重新持有美元,此外考虑到夏季黄金表现低迷,也会短时间对黄金构成压力。但是任何回调都可能视作是黄金的良好入场点位。

日内各国PMI数据密集,考虑到制造业复苏是推动经济全面复苏的重要信号之一,这也会对黄金产生直接的影响。

经济复苏乐观情绪推动股市上涨

周一美股上涨,科技股领涨,投资者继续看好资产负债表强劲且前景良好的公司;纳斯达克综合指数连续第七天上涨,为年内最长连涨纪录。因市场押注疫情后经济最终将复苏的前景。

标普500指数上涨0.6%,报3117.86点;道琼斯工业平均指数上涨0.6%,报26024.96点;纳斯达克综合指数上涨1.1%,报10056.47点

加拿大帝国商业银行北美外汇策略主管Bipan Rai表示,尽管存在对第二波疫情的担忧,我们仍感到市场愿意忽略这种风险,这意味着关注重点在于中央银行或财政当局提供的大量流动性之上。

与此同时,周一美国总统特朗普表示,将推出另一个得到两党支持的刺激法案,细节将于未来两周公布。美国持续巨量的刺激措施也提振了市场的乐观情绪,这也是推动美股持续走高的因素。

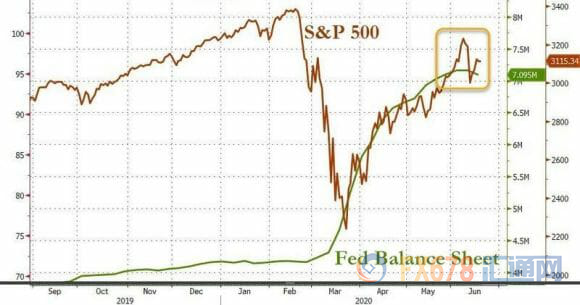

但是最新的数据显示,随着美联储资产负债表的资产从创纪录水平下降,是2月底以来首次单周减少,美国股市一度下跌6%以上。

市场担心的是,美国股市过度的依赖美联储,一旦美联储放慢其资产购买的速度,这种相关性会使股票容易受到急剧修正。

分析人士表示,目前美股很大程度上受到经济重启希望和持续刺激措施的推动,但是这种情绪是非常容易出现逆转的,一旦市场意识到经济复苏放缓以及逐步的收紧刺激措施,市场情绪可能迅速发生转变,这将推动金价进一步走高。

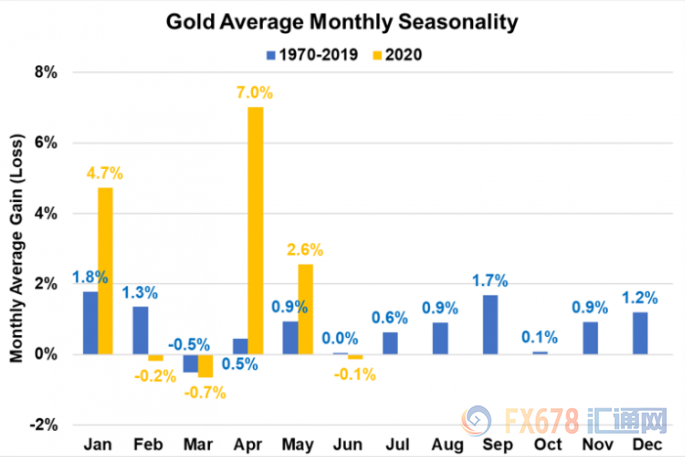

夏季黄金通常较为疲软,但或为9月上涨奠定基调

过去50年的数据表明,黄金在夏季是“疲软”的。在过去的50年中,六月,七月和八月的黄金平均回报率分别为0%,0.6%和0.9%。

对此Goldsilver.com的资深贵金属分析师Jeff Clark表示,展望未来几个月,市场仍有下跌空间,因为夏季通常是黄金最疲软的时候。

Clark表示:” 9月通常是这两种金属一年中表现最好的一个月,所以我肯定希望在9月之前提前布局仓位。”

他表示,在充满不确定性和无数催化剂推动金价突破当前交投区间的环境下,很难不看好黄金。”黄金正处于一个大牛市,目前它只是在上涨过程中暂时停歇以下,就像在几乎所有牛市中出现的情况一样。但是我们不知道催化剂会是什么,可能不止一个,但你不必需要知道推动黄金继续上涨的因素是什么之后才去持有黄金。”

疫情二次蔓延风险使得黄金刷新一个月高点

尽管周一美股上涨,纳斯达克指数更是持续刷新历史新高,但是并未对金价构成明显压力,现货黄金刷新一个月高点至1763.38美元,逼近7年半高位,黄金期货更是收在2012年以来最高点附近。

数据显示美国佛罗里达州新冠病例迭创新高;德州州长警告或采取新限制措施。美国卫生部门正在为季节性流感与新冠病毒同时夹击做准备。

世界卫生组织(WHO)称,新冠病毒病例在几个主要国家同时激增,拉丁美洲,尤其是巴西,出现“令人担忧的增加”。WHO总干事谭德塞表示,周日全球新增新冠病例逾18.3万例,为12月疫情爆发以来的单日新增纪录。数据显示全球确诊病例数周一突破900万例。

同时周一公布的数据显示,美国5月成屋销售经季节性因素调整后折合成年率为391万户,下降9.7%,为2010年10月以来的最低水平,且是成屋销售连续第三个月下降。这增强了人们对新冠疫情造成破坏后,第二季楼市活动将大幅萎缩的预期。全美不动产协会的报告还显示,房屋价格同比涨幅为八年来最小。数据公布后黄金刷新一个月高位。

伦敦ThinkMarkets的市场分析师Fawad?Razaqzada称,黄金似乎将形成突破,疫情造成的经济损失以及对第二波疫情的担忧引发避险需求,无疑刺激金价上涨,涌入金融市场的大量央行资金也是支持因素。

RJO Futures的高级市场策略师Bob Haberkorn表示,黄金市场出现了一些避险买盘。全球新冠病毒感染病例增加已导致金价突破每盎司1750美元的水平。如果我们今天收在1765美元上方,1800美元的水平就不算太远了。

美元走软也提振金价,但是需警惕疫情可能重新点燃投资者对美元安全性需求

另一个支撑金价的因素是美元走软,因投资者关注冠状病毒疫情后经济最终将复苏的前景,澳元等高风险货币大涨,纽元和澳元兑美元的表现优于其他G-10货币。

一位交易员表示,美国股指期货上涨引发了杠杆基金的空头回补,使澳元和纽元早些时候进入表现最佳的货币之列。

即使有迹象显示疫情二次蔓延的风险,交易员仍买入风险较高的货币。强劲的经济数据增加了人们的希望,即经济将从企业关停以遏制病毒蔓延的局面中迅速复苏。荷兰国际集团(ING)外汇策略师Francesco Pesole表示,投资者正在关注新增病例增长到何种程度会导致封锁措施被收紧。

上周五衡量美元仓位的宽泛指标显示,投机者将美元空头押注扩大至2018年5月以来最大,为162.7亿美元。

总体而言,近期美元的走势更多的是围绕市场的避险情绪,随着市场对于经济复苏的预期升温,美元承压。

但是Western Union Business Solutions高级市场分析师Joe Manimbo表示,市场正将目光投向下半年,预计届时经济复苏将正式开始,市场信心真的不高,因此人气肯定会随时改变,即使目前市场的看法是乐观的。

随着美国新冠病例激增令华尔街越来越担心,高盛和荷兰国际集团认为,疫情可能重新点燃投资者对美元和美债安全性需求。荷兰国际集团预计美债收益率或下探3月触及的纪录低点。

美联储长期低利率预期也支撑金价

周一波士顿联储主席罗森格伦表示,不安全的经济重启会威胁到经济复苏,距离加息还有很长的路要走,金融稳定方面还有很多工作要做。

同时一份调查显示,美联储60名经济学家中有45人表示,美联储首次提出疫情时期的经济前景和政策立场“大致正确”。

美联储副主席克拉里达上周五也表示,我们仍有许多能够做到且将要做到的事情,距离美联储的双重目标(充分就业和维持物价)仍有很远的距离。

美联储主席鲍威尔此前也表示,疫情带来的不确定性加大,美国经济将会恢复,但需要时间和努力。

对此Rosenberg Research and Associates首席经济学家罗森博格(David Rosenberg)表示:“所有央行大规模的刺激都导致了这些日益不稳定的市场。我们必须认识到,波动性是上下双向作用的,在这种背景下,黄金将表现非常好。”

从利率角度看,美联储预计,未来两年利率将维持在接近零的目标水平。不过,罗森博格说,旧金山联储发表的一份报告显示,在更长的时间里,低利率可能会持续更长的时间。该报告对各个时期的流行病进行了研究。

罗森博格引用这份报告说,这项研究的结论表明,从历史上看,大流行病爆发后,利率在几十年后都保持在低水平。他说:“产出缺口仍将持续存在,这就是为什么美联储将在未来很多年保持接近于零的利率,我认为至少在2022年之后。”

基金经理开始重建黄金期货的净看涨头寸

美国商品期货委员会编制的数据显示,基金经理开始重建黄金期货的净看涨头寸。

德国商业银行(Commerzbank)分析师卡斯滕·弗里奇(Carsten Fritsch)指出,截至6月16日的一周数据显示,投机性的净多仓四周来首次增加。在此前一周的报告中,净多头头寸跌至2019年5月以来的最低水平。Fritsch补充道:”黄金价格接近其7年半高位,可能吸引更多买家。”

CFTC最新数据显示,截至6月16日,基金经理对黄金期货的净多头头寸从上周的91177手升至104688手。增加的大部分是新的多头持仓,总多头增加了9538手。也有空头回补,空仓总数量减少3973手。

Fritsch表示:“进入股市的部分资金因为疫情二次蔓延的风险回升,可能正在寻找一个更安全的避风港。”他说:“请记住,黄金在过去几周的所有刺激措施下并没有真正表现良好,因为股市表现非常好。但现在,由于疫情和避险情绪,兴趣似乎又回到了黄金。”

后市前瞻

① 15:15 法国6月制造业PMI

② 15:30 德国6月制造业PMI

③ 16:00 欧元区6月制造业PMI

④ 16:30 英国6月制造业及服务业PMI

⑤ 21:45 美国6月Markit制造业PMI

⑥ 22:00 美国5月季调后新屋销售年化总数

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。