周一(8月3日)上海原油价格下跌。主力合约2009,以279.7元/桶收盘,下跌6.0元,跌幅为2.10%,创逾六周新低。油市基本面遭遇供需两端利空。全球多地疫情恶化,且市场担心供应过剩。OPEC+将在8月放松减产协议,而全球新冠病例增加则引发对燃油需求增长放缓的担忧。Nissan Securities研究主管Hiroyuki Kikukawa表示,投资者担心供应过剩,因OPEC+本月将开始缩减减产幅度,且油价从纪录低位反弹,预计会刺激美国页岩油生产商提高产量。新冠疫情反弹的担忧也令油市承压,预计本周油价将位于45美元下方。OPEC 7月产量增长120万桶/日至2330万桶/日,OPEC+8月料将增加产量,全球供应预计增加150万桶/日。

期货合约和成交情况一览

上海国际能源交易中心成交情况 2020年8月3日(周一)

交易综述与交易策略

上海原油价格下跌。主力合约2009,以279.7元/桶收盘,下跌6.0元,跌幅为2.10%。全部合约成交165746手,持仓量增加10521手至136247手。主力合约成交120129手,持仓量增加3032手至57591手。

交易逻辑:油市基本面遭遇供需两端利空。全球多地疫情恶化,且市场担心供应过剩。

支撑位:美油35关口获支撑;INE原油250关口存支撑。

阻力位:INE原油300关口存阻力;美原油45关口阻力强劲。

交易策略:短线基本面多空各有,空头建议背靠310做空,多头建议背靠260做多。

中国及海外消息

【7月中国物流业景气指数为50.9%,较上月回落4个百分点】

中国物流与采购联合会今天发布7月份中国物流业景气指数。受季节性因素影响,中国物流业景气指数为50.9%,较上月回落4个百分点,仍位于扩张区间,显示出物流业务活动增势有所放缓,但继续保持平稳增长的态势。

【财新网:随着国内疫情基本结束,经济持续恢复。8月3日公布的7月财新中国制造业采购经理人指数(PMI)录得52.8,较6月提高1.6个百分点,为2011年2月以来最高,连续三个月处于扩张区间,为2011年2月以来最高】

财新智库高级经济学家王喆表示,7月局部疫情反弹不改国内整体向好的大趋势,经济修复仍在持续,供给、需求两侧同步向好,相关指标亦保持良好态势,但就业和外需的疲弱仍需引起重视。制造业界对未来12个月持乐观态度,7月中国制造业乐观度虽较上月小幅回落,但仍处于较高水平。企业普遍看好增长前景,原因是预期经济将从疫情中继续恢复,市场需求将进一步增强,新订单增加,也导致厂商继续增加采购,原材料库存指数连续两个月处于扩张区间,录得2018年3月以来最高。

【沙特或调降9月官方售价 第二波疫情或减缓油价复苏步伐】

由于OPEC+决定从8月起将减产规模降至770万桶/日,并且市场担心疫情反弹令能源需求复苏放缓。专家表示,鉴于供应量增加,预计沙特将调降9月销往亚洲的阿拉伯轻质原油官方售价,这将是自5月以来的首次降价。

【俄罗斯称7月石油产量持平于6月,符合OPEC+协议】

①俄罗斯能源部上周日(8月2日)表示,该国7月石油产量持平于6月,符合OPEC+协议。7月的协议兑现率接近6月水平99%。

②国际文传电讯社上周日稍早刊出的能源部数据显示,俄罗斯7月石油和凝析油产量从6月的932万桶/日增至937万桶/日。

③根据OPEC+协议,俄罗斯誓言5-7月将产量降至约850万桶/日,以支持油价。该协议并不包括凝析油产量。

④国际文传电讯社报导,能源部数据显示俄罗斯7月石油和凝析油产量增至3963万吨,6月时为3816万吨。

【美国能源信息署(EIA):美国5月石油总需求为1610.3万桶/日,同比下降20.5%或415.6万桶/日】 23:48:25

美国5月汽油需求为718.8万桶/日,同比下降23.5%或221.3万桶/日;美国5月成品油总出口量降至180.5万桶/日;美国5月汽油出口量降至31.4万桶/日;美国5月液化石油气出口量降至171万桶/日;美国5月份原油产量下降198.9万桶/日,至1000.1万桶/日;美国5月液态天然气产量下降18.9万桶/日,至474.5万桶/日;美国4月原油产量下修71万桶/日至1199万桶;美国5月原油出口下降至292.9万桶/日,4月为307.7万桶/日。

【JBC能源:OPEC7月产量增长120万桶/日至2330万桶/日】

【机构调查:伊拉克和尼日利亚7月份没有进一步削减石油产量】

机构调查:因沙特阿拉伯和其他海湾国家结束自愿减产,欧佩克7月石油产量增加97万桶/日至2332万桶/日,欧佩克+成员国在7月的减产执行率为94%。

【海上风电抢装潮来袭】

今年上半年,全国海上风电新增装机106万千瓦,同比增长165%;海上风电抢装潮带动同期国内风电投资总额达854亿元,同比增长152%。(财新)

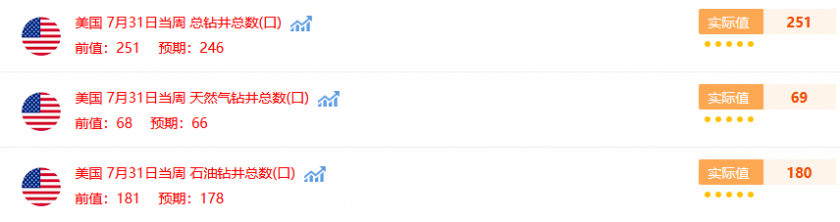

【贝克休斯:美国钻井商连续第五个月削减石油和天然气钻井平台,美国石油和天然气钻井平台数量自二月份以来下降最少】

【伊拉克官员:伊拉克7月原油出口减少5.8万桶/日】

伊拉克石油部官员表示,7月伊拉克联邦政府控制的石油出口减少5.8万桶/日至276万桶/日,总产量为320万桶/日,其中47万桶/日用于国内消费;伊拉克包括库尔德地区在内的原油总产量为363万桶/日,略高于欧佩克减产协议给伊拉克设定的产量限制359.2万桶/日。彭博追踪油轮的数据显示,伊拉克国家石油营销组织SOMO7月原油出口减少了4.6万桶/日。

【埃克森美孚公布了其现代史上最大的季度亏损】

第二季度化工业务收益4.67亿美元,市场预估4.454亿美元;石油第二季度产量3638千桶油当量/日,市场预估3580;二季度上游地区的液体实现量比第一季度下降了约50%;产量减少了约33万桶。

【俄罗斯7月原油出口下降25%至1722万吨】

据塔斯社报道,俄罗斯能源部周日发布的一份报告显示,2020年7月,俄罗斯原油出口量为1722万吨,较去年下降25.2%。自年初以来,俄罗斯原油出口下降了8.8%至1.402亿吨。

【俄罗斯在OPEC+放松减产要求前略微提高了7月石油产量】

欧佩克+计划本月开始将减产幅度从7月的每天960万桶降至770万桶,在此之前,俄罗斯于7月略微提高了石油产量。俄罗斯能源部CDU-TEK部门的初步数据显示,7月原油和凝析油产量为3963万吨。按每吨7.33桶的转换率计算,这相当于平均每天937.1万桶,高于6月每日932.9万桶的水平。公司在国内消化8月增加的产量,以满足需求的增长,这些额外的产量可能不会全部进入国际市场。

【7月中国汽车经销商库存预警指数为62.7% 位于荣枯线之上】

7月31日,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA显示,2020年7月汽车经销商库存预警指数为62.7%,较上月上升5.9个百分点,较去年同期上升0.5个百分点,库存预警指数位于荣枯线之上

【英国石油开始着手修复资产负债表,准备实现绿色环保】

英国石油巨头的首席执行官不知道这种病毒会如何动摇其行业的基础:自大流行开始以来,英国石油曾表示将注销高达175亿美元的化石燃料资产,裁员1万人,并退出石化业务。周二,该公司可能宣布自10年前马孔多漏油事故以来首次削减股息。英国石油巨头的首席执行官称冠状病毒在全球的传播“只是重申了重塑我们公司的必要性”。这场大流行创造了一个抽油量减少、能源更多来自可再生能源、二氧化碳排放量更少的世界,这正是他所说的英国石油公司应该做的,外界普遍预计,该公司将在下周效仿荷兰皇家壳牌公司(Royal Dutch Shell Plc)削减股息,从而可能腾出资金投资清洁能源。

机构观点

【华泰期货:原油内外盘价差处于合理水平】

上周国际油价有所回落,但内盘价格表现更弱,但从内盘与最低可供交割油品巴轻的价格关系来看,目前内盘与巴轻的CFR(含硫含量折价)接近平水,进口套利窗口关闭。我们认为内盘弱于外盘的主要原因是:1、近期Dubai/Oman不管是单边还是月差都要弱于布伦特;2、巴轻的现货贴水回落;3、国内仓单充足交割库显性库容超过70%,而炼厂前期超买导致需求疲弱短期不太可能从盘面上买货。我们认为目前原油期现价差仍处于相对合理水平,目前内盘主要是反映现货偏弱的逻辑,即当前中东酸油市场从此前的强势转为疲软,而这其中背后的因素我们在此前的周报中也有较多分析,一方面是市场预期从8月份开始OPEC包括俄罗斯将会增加出口,且OSP会跟随现货贴水有所下调(目前俄罗斯8月装船计划已经明确会相对7月份增加),另一方面是中国自身需求疲软,买兴不足叠加港口滞港严重短期买兴不足,从目前来看,我们认为近期中东现货偏弱的格局难以改变。

而从INE的原油仓单情况来看,由于在4~5月份套利窗口开启进口利润丰厚,叠加交易所扩大交割库以及增加仓储费,原油仓单数量大幅增加,目前原油库容在6060万桶,仓单数量在4529万桶,占比超过70%,此外不排除还有现货备案的隐形仓单资源。未来天量仓单如何消化成为后期的关键问题,从需求端来看,目前国内炼厂不管是主营还是地炼前期大量采购并不缺油,不太可能从盘面或者直接去买仓单货物,而从7月份的情况来看,国内从青岛出口了一船仓单阿曼到了韩国炼厂,因此短期消化的途径可能反而来自国外的日韩炼厂,因为他们不管是从哪个交割库提油,对于他们来说差异不大,而国内内贸油运价格更高,炼厂必须考虑异地仓单的物流成本问题,所以目前内盘的阿曼原油仓单会更加受到国外炼厂的青睐,从交易所公布的库存周报来看,目前阿曼仓单大致在900万桶,我们认为这部分仓单可能得到优先消化,但交割库中的其他油种如巴士拉和上扎库姆消化时间会更长。从仓储费的角度来看,虽然全球角度来看库容极限危机已经解除,但目前反映陆上仓储库容依然偏紧,而国内由于前期原油超买,港口库容依然非常紧张,因此我们预计近期原油仓储费的向下调整概率不大。

【油轮和成品油承运商需要抛开疫情的供应中断和悲观的经济前景,放眼亚太地区更大的石油需求前景】

① Wood Mackenzie的研究预计,到2040年,该地区的石油需求将比2019年增长25%(相当于900万桶/日),达到4480万桶/日;

② 到2040年,预计亚洲将占全球石油需求的一半以上。那些对原油和产品行业感兴趣的企业应该做好准备,以满足亚洲的需求;

③ Wood Mackenzie表示,未来对流动性和石化产品的需求支撑了长期增长。但从长远来看,这一增长与2000年以来的需求增长相比就相形见绌了;

④ 分析师表示:“尽管需求继续增长,但未来20年的增长速度不到过去20年的一半,这主要是因为燃油效率的提高、电动汽车的普及以及石油在运输部门的替代。”

【油市重回期货溢价的结构】

① 随着OPEC和美国石油供应的增加,加上停滞的经济和原油需求复苏缓慢,已将期货市场结构推回到过剩的状态,这是在4月和5月因为疫情导致油市崩盘时所看到的迹象;

② 这一发展令OPEC感到头疼,OPEC一直希望在经历一轮创纪录的全球减产之后需求能更快恢复。考虑到需求复苏低于预期,该组织要么不得不考虑进一步减产,要么忍受更长时间的低油价;

③ 不过即期价格低于远期价格对于交易者可能是一个福音,因为他们可以储存原油,并在以后转售以获利。壳牌、道达尔、埃尼和挪威的Equinor在过去一周都报告了丰厚的交易利润;

④ 截止到2021年3月,过去一周近月的9月布伦特原油期货一直在贴水2美元/桶,这是自5月份以来最大的折价,当时针对疫情爆发的限制措施将全球石油需求减少了三分之一,这种结构被称为contango,通常表示现货市场原油过剩,但预计未来几个月内恢复需求;

⑤ Rystad Energy的石油市场研究主管Bjornar Tonhaugen说:“ OPEC从8月份开始增加产量的尝试可能会适得其反,因为就石油需求而言,我们仍未走出困境。市场将恢复到供过于求的状态,直到2020年12月才不会再次出现赤字。”

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。