周一(8月16日)美元小幅上涨,包括澳元与加元在内的大宗商品货币随油价下跌,因经济增长有放缓迹象且冠状病毒变种蔓延。金价延续上涨,现货黄金刷新8月6日以来高点至1789.31美元/盎司,因对德尔塔变种的担忧以及经济数据疲软促使投资者追捧避险资产;美债收益率和经通胀调整的实际收益率下跌,也提振黄金。美国WTI原油期货收于一周来的最低点,分析师称,美国新冠疫情重燃、经济数据显示经济复苏受阻,令油价承压。

商品收盘方面,COMEX 12月黄金期货收涨将近0.7%,报1789.80美元/盎司。WTI 9月原油期货收跌1.15美元,跌幅1.68%,报67.29美元/桶;布伦特10月原油期货收跌1.08美元,跌幅1.53%,报69.51美元/桶。

美股收盘情况:标普500指数上涨0.3%,报4479.71点;道琼斯指数上涨0.3%,报35625.40点;纳斯达克综合指数下跌0.2%,报14793.76点;罗素2000指数下跌0.9%,报2203.415点。

周二前瞻

| 时间 | 区域 | 指标 | 前值 | 预测值 |

| 14:00 | 英国 | 6月三个月ILO失业率(%) | 4.8 | 4.8 |

| 14:00 | 英国 | 7月失业率(%) | 5.8 | |

| 17:00 | 欧元区 | 第二季度季调后GDP季率修正值(%) | 2 | 2 |

| 17:00 | 欧元区 | 第二季度季调后GDP年率修正值(%) | 13.7 | 13.7 |

| 20:30 | 美国 | 7月零售销售月率(%) | 0.6 | -0.2 |

| 20:30 | 美国 | 7月核心零售销售月率(%) | 1.3 | 0.2 |

| 20:30 | 美国 | 7月零售销售年率(%) | 17.98 | |

| 21:15 | 美国 | 7月工业产出月率(%) | 0.4 | 0.5 |

| 凌晨04:30 | 美国 | 截至8月13日当周API原油库存变动(万桶) | -81.6 | |

| 凌晨04:30 | 美国 | 截至8月13日当周API汽油库存变动(万桶) | -111.4 | |

| 凌晨04:30 | 美国 | 截至8月13日当周API精炼油库存变动(万桶) | 67.3 |

09:30 澳洲联储公布货币政策会议纪要

凌晨01:30 美联储主席鲍威尔发表讲话

凌晨03:45 明尼阿波利斯联储主席卡什卡利发表讲话

全球主要市场行情一览

美国股市周一收复了早盘的跌幅,标普500指数从2020年3月低点的涨幅达到100%。债券市场上涨。标普500指数收盘再创历史新高,是今年以来的第49次,医疗保健和公用事业公司领涨,苹果公司也创下至历史新高。

交易员正在等待来自美联储的信号。美联储主席鲍威尔周二的一次市政厅会议可能成为8月底杰克逊霍尔年会的风向标。市场一直猜测美联储可能会在杰克逊霍尔年会上确定其加码行动的时机和行动轮廓。

City Index的高级金融市场分析师Fiona Cincotta表示,笼罩在市场之上的一个大问题是美联储:美联储将何时行动,何时减码?我们所知道的是,经济复苏不会一帆风顺。

8月已经过半,标普500指数有望创下有史以来最平静的月份之一。然而在表象之下,投资者仍对前景有相当程度的焦虑;尽管Cboe波动率指数持续下跌,一项衡量VIX期权隐含波动率的指标却出现了七周内地第五周上涨。花旗集团的Tobias Levkovich警告说,投资者应该为波动加剧做好准备,因为美联储减码、加税可能性、利润率压力、通胀压力持续可能迫使“债券市场必须应对”。

贵金属与原油

黄金连续第四天上涨,现货黄金刷新8月6日以来高点至1789.31美元/盎司,因对德尔塔变种的担忧以及经济数据疲软促使投资者追捧避险资产;美债收益率和经通胀调整的实际收益率下跌,也提振黄金。

衡量纽约州制造业的一项指标在8月份放缓;中国社会消费品零售总额和工业增加值数据显示出放缓,受新的防疫限制措施影响。这些数据凸显出人们因物价上涨和新冠疫情对全球经济复苏威胁的担忧,从而增加黄金作为避险资产的吸引力。

道明证券大宗商品策略主管Bart Melek表示,“美债收益率和风险偏好的下降”正在帮助黄金。

金价向1780美元的反弹也帮助触发一些投资者的空头回补,从而进一步提升价格。本周投资者将通过分析美联储主席鲍威尔的讲话以及FOMC会议纪要来研判减码可能时间表的更多线索。

石油价格连续第三天下跌,因中国经济数据不及预期、德尔塔毒株的传播打击全球需求前景。纽约原油期货周一下跌1.7%,为一周来最大跌幅,因亚洲的新疫情拖累中国经济,零售销售和工业增加值放缓。美国股市也受影响,能源和旅游相关板块下跌,市场担心进一步的出行限制措施可能威胁刚有起色的经济反弹。

道明证券全球大宗商品策略主管Bart Melek表示,随着数据开始反映防疫封锁的全部影响,投资者担心我们看到的这种负面趋势将不仅仅是一个地区的问题,随着德尔塔毒株继续遏制需求增长率,我们的预期正在从巨大供应缺口转变为潜在的供应过剩。

四位消息人士表示,石油输出国组织(OPEC)及其包括俄罗斯在内的盟友(OPEC+)认为,尽管美国施压要求增加供应以遏制油价上涨,但未来几个月石油市场并不需要比它们的计划释出更多石油;之后油价小幅反弹。

外汇

美元兑澳元、纽元和加元等大宗商品货币周一走高,而避险货币日元上涨,因阿富汗政治紧张局势以及新冠Delta变种病毒的扩散打压了风险偏好。美国10年期国债收益率走低,投资者等待周三发布美联储会议纪要。

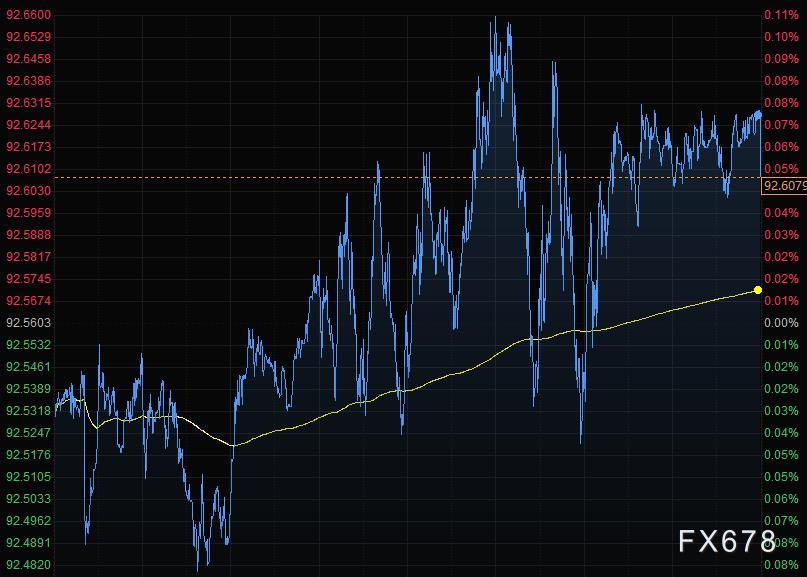

美元指数上涨0.05%,报92.60,上周五曾跌至92.468的一周低点。本周公布的美联储会议记录将是美元短期前景的关键,尤其是如果会议记录证实更多决策者倾向于在年底前缩减其债券购买计划。

汇市整体维持宽泛交投区间,因投资者对在央行繁忙的一周开始之际大举押注持谨慎态度。但美元的多头头寸升至2020年3月以来的最高水平,表明美元走低更多是暂时的受挫,而不是结构性下跌趋势的开始。

荷兰国际集团称,动荡的阿富汗很可能加剧避险需求。该行外汇策略师Francesco Pesole表示,在FOMC会议纪要可能继续助长美联储鹰派预期的一周里,这是安全港美元获得新支撑的一个原因。

欧元兑美元跌0.16%至1.1778。美元兑瑞郎跌0.4%至0.9122,达到约一周来最低;欧元兑瑞郎跌0.5%,为7月8日以来最大跌幅。

美元兑日元跌0.32%至109.24;欧元兑日元跌破200日均线之后,接近7月20日低点128.60的关键支撑位。美元兑日元波动率曲线趋平,在杰克逊霍尔风险隐现之际,出现部分伽玛买盘;曲线后端拖累曲线结构。DTCC数据显示日元期权成交量高于近期日均水平,值得注意的交易包括1.5亿美元10月29日到期的108认沽期权。

澳元兑美元下跌0.43%,至0.7338美元,在新西兰联储周三召开政策会议之前,纽元兑美元下跌0.33%,至0.7019,分析师普遍预计该行将自2014年以来首次上调指标利率。

美元兑加元上涨0.47%,至1.2574,原因是加拿大总理特鲁多预计将于9月20日提前举行大选,他认为高疫苗接种率和大流行后的经济反弹将有助于他延长和加强对权力的控制。

货币市场波动率虽然已经处于很低水平,但由于夏季交投淡静,来到了近2021年的低点。此外,澳洲联储最近一次会议记录将于周二公布。

国际要闻

【美联储罗森格伦:预计美联储在实现与前十年相比的2%的通胀目标时不会遇到困难。预计美联储资产购买将于今年秋季开始逐步减少,考虑到供应的限制,美联储购买资产并没有那么有效,强劲的增长将证明美联储在2022年年中结束购买计划是合理的,美联储的新指引需要结果(而非预测)来证明政策变化的合理性。从通胀方面来看,已经达到了缩债的标准,如果下一份就业报告表现强劲,则支持在9月实施缩债计划,在秋季开始缩债可能是合适的,更倾向于等量缩减住房抵押贷款支持证券和国债

】

【欧佩克+认为目前没有必要在计划之外向市场释放更多石油】四位欧佩克+消息人士表示,欧佩克及其包括俄罗斯在内的盟友认为,尽管美国施压要求增加原油产量以遏制油价上涨,但未来几个月石油市场并不需要比计划释放的更多石油。欧佩克+在7月同意从8月开始每月增产40万桶,直到目前580万桶/天的减产完全停止。

【6月美国最大“债主”日本今年罕见增持美债,中国持债四连降】日本6月继续位居美国国债的最大海外持有国,增持111亿美元至1.277万亿美元,是11个月里第三次增持。中国大陆仍为美债第二大海外持有地,减持美债165亿并连降四个月,总量至1.062万亿美元创八个月最低。

国内要闻

【积极财政政策着力点正发生新变化】上半年,积极财政政策的特征已经发生了明显变化,开始转向“补短板”。从主要支出科目来看,涉及教育、卫生健康、社会保障和就业等民生领域的支出大幅增长,非急需非刚性支出持续压减。这反映出,积极财政政策更加注重对基本公共服务的投入。下半年,积极的财政政策应主要聚焦于“防风险”和“谋长远”。在防风险方面,财政政策首先要在引导预期上发力,既要用好政策,又要避免政策依赖症,增强市场主体的内生动力。在谋长远方面,积极财政政策仍应聚焦于培育经济发展的内生动力。(经济参考报)

【上市公司预警:运费比商品还贵,出海企业库存风险加剧】海运价格自去年疫情全球蔓延后持续走高,多位业内人士去年预计,运价将于今年6月份达到高点。但实际上,运费持续攀升至今仍未见顶。反映即期市场价格的上海出口集装箱运价指数(SCFI)再创历史新高,已连续14周上涨。以家具为代表的部分行业运费已经比肩货值。已有多家上市公司预警出海业务的风险:一方面,运费上涨导致成本增加;另一方面,出货受阻导致库存增加(证券时报)

【细分主题ETF发行受宠,9只行业ETF下半年净值涨超30%】 今年以来,以稀土ETF、有色金属ETF为首的行业主题ETF的市场表现亮眼,成为投资者关注的焦点。尤其是下半年以来,有9只稀土、有色金属行业主题ETF的复权单位净值增长率均超过30%,领涨各个行业主题ETF。其中,嘉实中证稀土产业ETF更是在短短一个半月内大涨45.7%。与此同时,细分赛道ETF也呈现“遍地开花”的态势。业内人士纷纷表示,未来行业主题ETF仍有较多布局空间。(证券日报)

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。