鲍威尔终于回到市场预期的正轨

鲍威尔果然没让刚任命他的拜登失望。

再次任命为下届美联储主席的鲍威尔隔夜出席听证会,言论可说是与之前一直所坚持的上演了一场大反转。针对市场和民众一直稳忧高物价和高通胀问题,鲍威尔首次表示不再将通胀描述为「暂时性」,预示即将调整货币政策去应对高通胀问题,此外,鲍威尔更表示可能考虑提前数月完成缩债行动,而刚过去的11月美联储才刚开始缩减原先每月1200亿美元的买债计划。整体言论可说是与早前鲍威尔所言的出现了大反转,也更加贴近目前市场一直预期美联储将需要加快缩债并提前加息的预期。

受鲍威尔「超鹰赶鸽」的言论影响,美股隔夜大挫,标普500和道指都跌近2%,纳指下跌1.6%。美债上涨,10年期国债收益率跌至1.44%,鲍威尔的言论一度使美元指数重回96.50水平,但其后回落至目前95.90水平附近,避险的日元、瑞郎领涨,但黄金由升转跌。

解决通胀将成为首要任务

鲍威尔突然的转态,实际上也并非「空穴无风」。

实际上,刚刚拜登任命鲍威尔是美国过去40年来最迟的一次提名。虽然市场大部分声音一早预期拜登将再次任命鲍威尔,但决定却迟迟未有公布,反映这次鲍威尔的任命在民主党内部争议声颇大,不少声音认为鲍威尔对银行和美联储内部监管不力。

另一方面,民主党在11月初的州选举大败,该选举结果预示明年11月的中期选举目前形势也不利民主党,背后也传出不少声音对拜登过去一年在处理物价、油价上涨不力,导致通胀高企、民不聊生。也因此拜登在过去一个月提出释放石油储备以压抑油价的说法,而为了压抑通胀,美联储的政策工具当然也是重中之重。

因此,从这个角度看,鲍威尔在新任命过后突然态度大反转,重视通胀问题,并预言会提早完成缩债,言论立场开始与市场一直所预期的更加拉近,可算是明白之举。

市场会否动荡在于会否急速加息

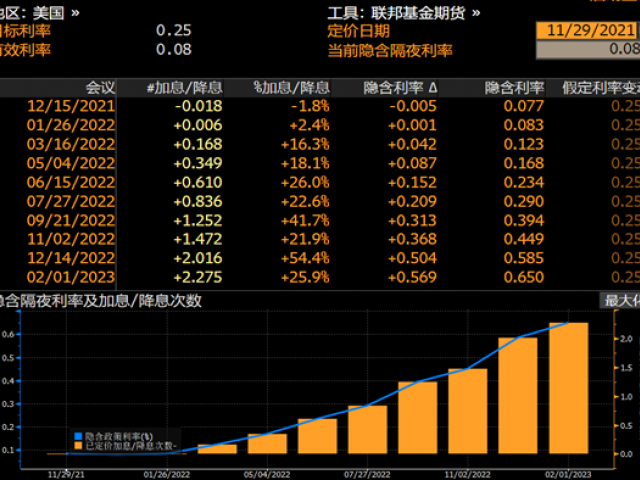

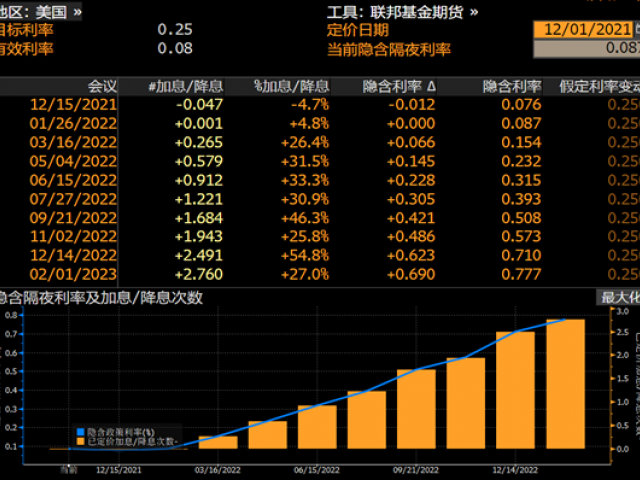

虽然鲍威尔隔夜超鹰赶鸽,但对市场而言,应对高企的通胀率而需要加快缩债加息步伐并非新事物,从彭博数据看利率期货,市场在鲍威尔转变态度前,认为美联储将在2022年6月便加息的概率已达61%,而鲍威尔言论发表后,认为美联储在2022年5月加息概率已立即升至57.9%,6月加息概率更达91.2%,反映市场早已计价美联储将于明年中旬开始加息,也就是明年中旬前便需要完成缩债计划。

因此,实际上市场对美联储提前缩债加息早有预期,甚至有投行早已预言美联储明年将要加息3次,由于市场早有预期,美股昨天的大挫更见是小调整而非吓坏至「大方向转势」,而美元也所以在一度冲高后回落。

*彭博在11月29日综合利率期货加息概率

*彭博在12月1日综合利率期货加息概率

总结而言,美联储提前数月完成缩债,明年中旬便开始加息已得到市场广泛预期,并非极大惊喜,也因此,美股在这次小回调过后再次创新的历史新高的机会不低。

不过,究竟美联储在具体行动和实际步伐上如何应对高企的通胀,却有机会是未来震动市场的因素。

虽然鲍威尔被市场称为温和的鸽派货币政策支持者,对缩债和加息步伐一直表达较保守的立场,但实际上,鲍威尔在加息步伐上并不手软。

记忆犹新的是,鲍威尔在接任耶伦时,市场曾以为鲍威尔的加息步伐会比耶伦更慢更保守,但最终鲍威尔接任后的2017年一年内加息3次,2018年更加息4次,最终导致经济增长和通胀出现放缓后,2019年却需要连续降息3次,而美股在2018年底更出现了较大的调整,美元则在2018-19年持续上涨。

因此,鲍威尔在应对高企的通胀下会否再次大规模急速地加息,是有前车之鉴,也是值得注视的风险。

只不过,短期内,鲍威尔急速转变立场提振加息步伐的机会仍较低,始终在2021年的首10个月,鲍威尔和美联储对货币政策调整的立场都一直慢于市场预期,要追上市场预期甚至超越预期,仍需要一段时间蕴酿和实行。

因此,对美元和美股而言,除非美联储短期内便扬言即将结束买债计划和明年将出现大规模加息计划,否则,维持加快缩债而明年缓步加息的立场,对市场而言却是明智之举,也是有迹可寻和可以预期的,对美股和美元出现大动荡的机会不算大。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。