接下来的一周,将迎来一系列市场关注度比较高的经济数据,首先有欧美国家2月份的PMI数据,然后是美国四季度GDP数据的修正值,最后将迎来美国1月份的PCE、个人支出和耐用品订单数据,事件方面,留意中国的LPR利率报价,关注新西兰联储利率决议,重点关注伊核谈判相关消息和俄乌地缘局势的相关消息。

周一(2月21日)关键词:欧洲国家PMI数据

周一亚洲时段,投资者需要留意中国截至2月21日当周一年期和五年期贷款市场报价利率。

1月20日,央行网站公告,中国人民银行授权全国银行间同业拆借中心公布,2022年1月20日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.6%。

上一次下调还是2020年4月20日从4.75%下调至4.65%,为20个月来首次下调。

市场普遍预期预计LRP利率大概率保持不变。

东方金诚首席宏观分析师王青认为,1月MLF利率下调,短期内监管层将观察政策效果,2月政策利率保持不动符合市场预期——即使在2020年初疫情高峰期,也未出现连续两个月下调政策利率的操作。这也意味着2月LPR报价的定价基础保持不动,本月1年期和5年期LPR报价也将大概率保持不变。

欧洲时段,将迎来法国、德国、欧元区和英国的2月份Markit PMI数据,后面两个的市场关注度较高,

2月份欧元区采购经理指数(PMI)调查将让人们了解欧元区经济的表现,因为在整个欧洲大陆的大部分地区,奥密克戎的传播开始放缓。

1月份整体通胀率从12月份的53.3降至52.3。然而,谷歌零售和娱乐业的移动数据在1月初至中旬触底,然后开始反弹。这表明2月份的前景更加光明。

彭博经济研究预测,欧元区第一季度GDP将增长0.8%。早期来自英国的证据表明,避免了严重的经济损失,与之前的大流行浪潮相比,对日常生活的限制相对较小。

我们预计这将主要适用于疫苗接种率良好的欧洲国家,预计第一季度欧元区的欧元区GDP将仅下降约1%。

英国PMI初值是一个前瞻性指引指标, 是央行观察人士衡量英国央行是否在3月份再次加息的参考指标之一。

英国2月份的综合PMI数据将提早告诉市场,在限制措施放松和病毒病例下降之后,疫情反弹速度有多快。

分析师预计,英国综合PMI将显示经济增长重新加速,该指标可能从1月份的54.2升至55.5。

继12月降幅小于预期之后,预计英国1月GDP将下降,因为消费者谨慎,政府限制和失业的影响继续打压经济活动。

需要提醒的是,周一因美国总统日假期,美国股市休市,CME旗下贵金属、美国原油合约交易提前于北京时间次日03:30休市。

周二(2月22日)关键词:美国2月PMI数据、美国房市数据

周二市场相对清淡一点,主要关注美国2月份的PMI数据,目前市场预期将好于1月份的表现。

2月初的数据显示,美国1月Markit服务业PMI终值降至51.2,创2020年7月份以来新低,积压业务分项指数终值降至54.6,创2021年8月份以来新低,物价输出分项指数终值创2021年10月份以来新高。美国 1月Markit综合PMI终值降至51.1,创2020年7月份以来新低,新订单分项指数终值降至55.2,创2020年12月份以来新低,物价输入分项指数终值创2021年3月份以来新低。

另外,美国1月Markit制造业PMI初值录得55,创2020年10月以来新低;终值小幅上修至55.5,仍是2020年10月以来最差表现。

这意味着尽管美国经济仍处于复苏阶段,但复苏的速度已经明显放缓。一些投资者也关注周二公布的美国12月FHFA房价指数。

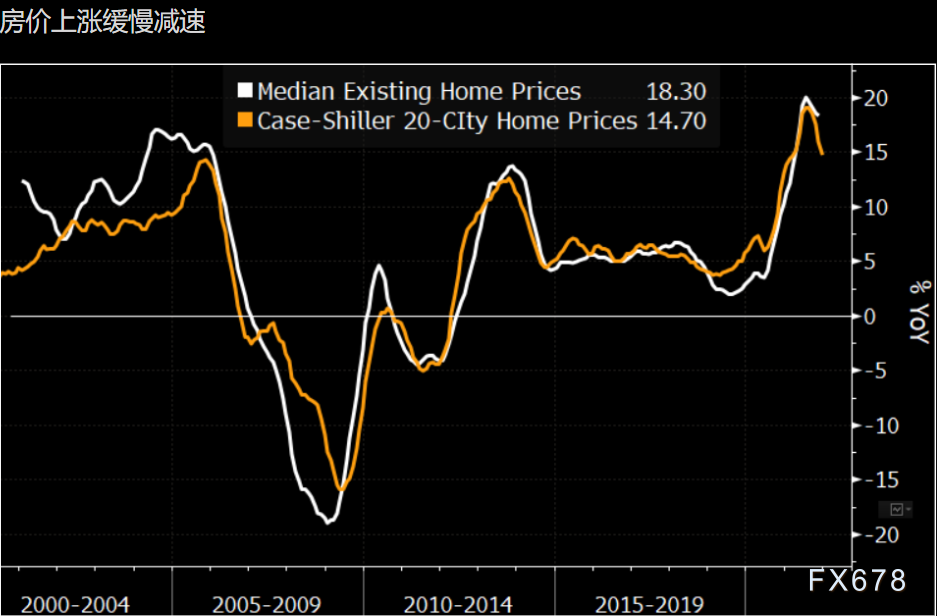

房价涨幅将继续减速,但同比涨幅仍然很高。 11月份价格上涨18.3%,与去年7月20.0%的峰值相差不远。

南方和东南部的价格涨幅继续最强,可能是对疫情的反应以及地点偏好的长期变化。

费城的涨幅最大(32.2%),紧随其后的是坦帕(29.0%)和迈阿密(26.6%)。华盛顿房价涨幅最小,但仍取得了令人印象深刻的两位数涨幅(11.1%)。

随着抵押贷款利率上升,房价将继续正常化。经济学家预计今年年底升值速度将放缓至5.0%。

周三(2月23日)关键词:新西兰联储利率决议、欧元区1月CPI

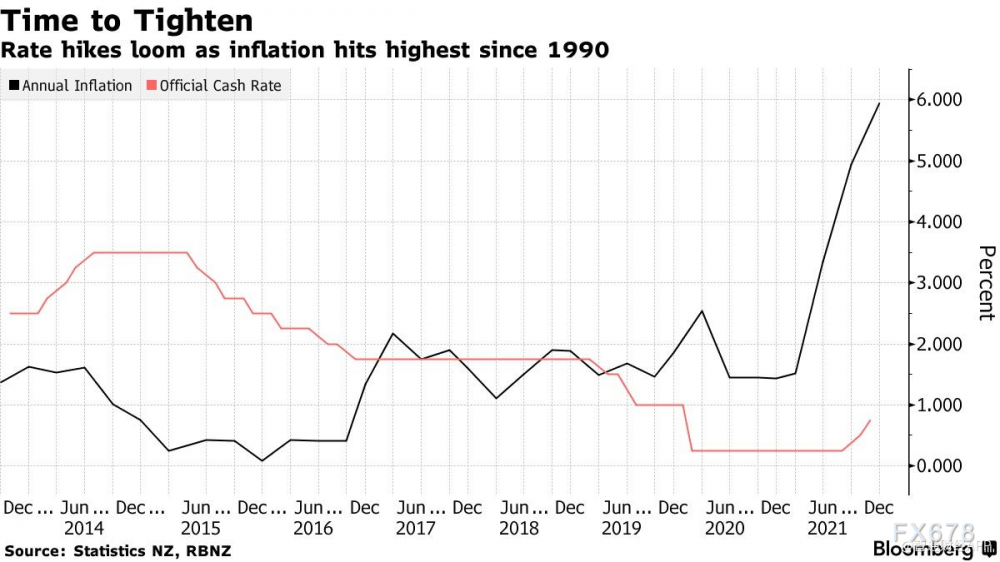

周三亚洲时段将迎来新西兰联储利率决议,投资者需要重点关注。市场认为新西兰联储肯定会加息25个基点至1.0%;掉期市场甚至显示新西兰联储有三分之一的几率加息50个基点。新西兰联储还可能提高其对未来几年利率的预测路径,很可能将利率预测峰值提高到3.0%或更高。

新西兰统计局1月底公布的数据显示,新西兰2021年第四季度CPI同比上涨5.9%,前值4.9%,预期值5.7%。这是自1990年以来的最快增速。

这一结果强化了外界的预期,即新西兰联储将在2月23日的会议上加息,这将是五个月来的第三次。新西兰联储的目标是将通胀率维持在1-3%区间的中点附近。和美联储一样,新西兰联储也正在努力应对物价上涨、劳动力市场紧张和供应链混乱等问题。

西太平洋银行高级经济学家Satish Ranchhod表示:“通胀压力是广泛存在的,由强劲的需求和不断上升的成本压力共同推动。强劲的国内需求意味着,即使当前的海外供应中断有所缓解,价格压力仍可能保持高位。这加强了我们对一系列加息的预期”。

分析人士指出,投资者已经完全消化了新西兰联储加息25个基点至1%的预期。

欧洲时段,投资者需留意欧元区1月份CPI终值的表现。

欧元区1月份通胀率再度大幅超出预期,从12月份的5.0%跃升至5.1%。最终估算将提供解开整体数据和评估潜在价格压力变化所需的细节。

1月份整体通胀率意外上升,核心通胀率降幅小于预期,从12月的2.6%降至2.3%。

食品和能源成本双双意外上涨。分析师预计能源压力主要是由以意大利为首的家庭能源支出增幅强于预期所致。

需要提醒的是,因美国假期(2月21日周一美国总统日),周三(2月23日)没有API及EIA原油库存数据,API原油库存数据推迟到周四05:30早上公布,EIA原油库存数据推迟到周五0点公布。

周四(2月24日)关键词:美国四季度GDP修正值、初请数据;

周四亚欧时段,经济数据相对较大,投资者需要重点关注纽约时段的美国四季度GDP数据修正值、初请失业金人数变动和新屋住宅销售数据。

第二次公布的第四季度GDP或略有上修。增长构成将继续反映到2021年底大量库存积累。最终销售(扣除库存的GDP)将显示明显更为温和的增长。

在初步数据中,库存占了大部分的增幅,整体上升了4.9个百分点。12月份批发库存增幅超过预期,11月份的向上修正表明对经济增长的贡献更大。

贸易逆差的扩大幅度小于东亚银行最初估计的水平,但与最初报告的持平水平相比,变化幅度不大。

分析师预计,对国内买家的最终销售额(扣除库存和贸易的GDP)仅增长1.9%,远低于初值(6.9%)。

家庭支出折合年率实现3.3%的温和增长,12月份零售销售下修表明商品支出减少。本季度消费者在服务上的支出高于商品。

截至2月19日的期间首次申请失业救济人数可能会在一定程度上逆转之前增加的23000人。奥密克戎触发了短暂的失业请求,但自疫情浪潮触顶以来,就业活动一直在迅速反弹。预计失业救济人数将下降,与波动较小的四周均值一致。

经济学家的的初步预期是2月份非农就业人口增加30万至40万(之前为46.7万),失业率将从前期的4.0%降至3.8%。

1月份新建住宅销售可能再度温和增长,前一个月为两位数增长。供给方面,1月份新屋竣工面积下降1.8%,此前连续三个月上涨。在需求方面,1月份抵押贷款利率上升,但直到2月初才飙升,这可能促使仍在交易中的潜在房主完成交易。

虽然住房需求将在可负担性下降的情况下降温,但薪资增长的上升将抵消受损程度。此外,利率成本上升对新屋销售的影响可能会比二手房低,因为对成本敏感的首次购房者在市场上购买更昂贵新屋的可能性降低。

周五(2月25日)关键词:美国1月个人支出、PCE、和耐用品订单数据;

欧洲时段,投资者需留意一下德国和法国四季度GDP终值的表现,但纽约时段的美国数据将是市场的焦点所在。

由于美国新冠肺炎新增确诊病例在本月初迅速见顶,消费者在1月份摆脱了对奥密克戎的担忧。继12月份大幅下降之后,零售支出在今年年初以报复性反弹。服务业受到的影响程度不及早期的疫情浪潮。

展望未来,随着个人收入的增长回到衰退前的趋势——随着大多数疫情期间的刺激已经结束——今年美国零售支出将不得不正常化,降低至更可持续的水平。同时,随着疫情得到进一步控制,经济学家预计美国服务业支出将对经济增长做出更大贡献,通胀将使汽车等非必需品需求旺盛。

工资收入的上升可能不足以阻止个人总收入的下降,估计美国个人收入下降0.3%。

1月份社会消费品零售总额增长3.8%,凸显消费者对汽车和家具等耐用品的强劲需求。然而,其他非必需消费品类别的跌幅较之前有所回升,特别是如果能源通胀加速?公用事业支出可能支持服务业支出,因为1月份天气从12月明显温和的水平恢复正常。

作为美联储青睐的通胀指标,PCE平减指数整体可能环比上涨0.6%,不包括食品和能源的核心PCE上涨0.5%。这意味着前者同比增长6.1%(之前为5.8%),核心PCE同比增长5.1%(之前为4.9%)。

储蓄率基本上已经回到了衰退前的水平,随着收入增长和支出增加,1月份将再次大幅下降。

2021年上半年,美国经济在经济衰退后强劲复苏,但在2021年下半年放缓。汽车行业的供应瓶颈阻碍了更快的增长,而价格上涨导致通胀调整后的资本支出下降。订单仍处于高位,1月份势将维持。

飞机和其他运输设备订单可能推动1月份耐用品订单总额强劲增长(2.0%),尽管前一个月受挫。

企业仍然表示,他们预计未来几个季度会增加投资。但地方美联储的调查显示,?资本支出减少,生产性投资将促进通货膨胀较低的经济增长,从而缓和对螺旋上涨的通胀的担忧。

除了以上经济数据,接下来的一周,投资者还需重点关注美联储官员的讲话和美联储3月份加息50个点的概率变化,同时重点需要关注伊朗核协议谈判对原油供给预期的变化,重点关注俄罗斯和乌克兰地缘局势的动态消息对市场避险情绪的影响。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。