本交易日将迎来欧美国家3月份PMI数据,投资者需要重点关注。

美联储周三将其指标利率提高了25个基点,但放弃了关于“持续加息”的措辞,而选择了“再额外多加一些”的说法。

美联储的加息是值得注意的,因为在两周前硅谷银行发生挤兑,以及瑞士信贷突然爆雷后,金融市场已经被全球银行的信心动摇所困扰。

Convera公司的高级市场分析师Joe Manimbo说:“如果银行危机大致平息下来,而通胀仍然顽固地居高不下,这可能是帮助美元复苏的因素,因为也许美联储可以重新全力以赴地对抗通胀,而不必担心银行危机对经济造成大幅冲击。”

美元指数周四盘中一度下跌0.6%,创近一个半月新低至101.91附近,尾盘上涨0.05%,收报102.61,在连续五天的下跌之后,迎来第一个上涨日。

Monex美国公司的交易主管Juan Perez说:“似乎不一定有很多人逃往安全资产。实际上更像是有这样一种感觉,即如果银行业做得不错,而且银行业每次看来要有麻烦的时候都会被救助,那么一般情况下都会生存下去,而且不会有事。”

市场押注美联储仅再加息35个基点,相比之下,市场认为欧洲会进一步加息约50个基点。

这一差距使欧元一度升至1.0930美元的七周高点,但尾盘回吐涨幅,欧元兑美元周四收跌0.26%,收报1.0826。

Manimbo说,“看起来(欧洲央行)现在可能拿着最鹰派的接力棒,因为他们目前似乎比其他央行有更大的加息计划。”

英国央行周四将借贷成本提高了25个基点,符合预期,并表示如果有证据表明价格压力更加持久,则需要进一步收紧。

英镑兑美元周四上涨0.19%,至1.2284美元。

瑞士央行也将其政策利率提高了50个基点,因为该央行寻求在解决通胀问题和对金融市场动荡的担忧之间取得平衡。

该央行表示,当局在周末宣布的有关瑞士信贷的措施已经“制止了危机”。

美元兑瑞郎周四在该利率决定后下跌,尾盘下跌0.14%,收报0.9160。

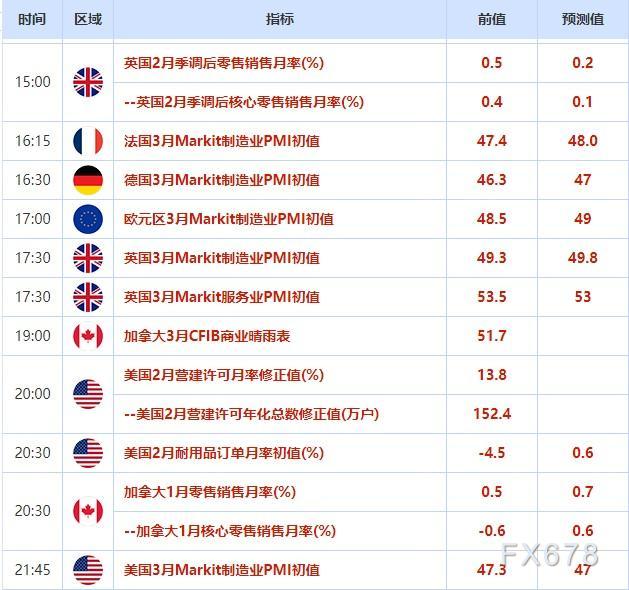

周五重要经济数据和风险事件

机构观点

安保资本:澳洲联储可以忽略各国央行的行动并在4月停止加息

安保资本首席经济学家Shane Oliver表示,自银行业动荡以来,主要央行似乎决心表明,它们有应对金融问题的措施,因此可以继续加息以应对通胀。尽管这些举措可能会使澳洲联储面临的情况复杂化,但这并不意味着澳洲联储现在一定要继续加息。受银行业动荡影响,欧洲央行和美联储上调利率,但减少了对利率的鹰派指引。而因此前英国通胀反弹,英国央行可能被迫越过这条线。瑞士央行仍在追赶欧洲央行的步伐,其政策利率目前仅为1.5%。该机构的基本预期仍然是澳洲联储将暂停加。

法兴银行:黄金成为应对地缘政治紧张局势的极佳对冲手段

由于最近的地缘政治事件,美元的主导地位正在失去动力。法兴银行的经济学家在报告中称,去美元化是一个长期的过程,可能会使黄金受益:“在下一次美国大选之前,美国保持强硬作风的风险正在增加。战争背景下地缘政治紧张局势或将延续。俄乌冲突持续的时间越长,不与西方结盟的国家越想尽快去美元化,这将鼓励其让投资组合去美元化,并继续购买黄金(维持6%的资产配置推荐比例不变),将来的实际收益率将会降低。”

荷兰合作银行:美联储或在五月加息25个基点后维持利率不变

荷兰合作银行认为,联邦公开市场委员会(FOMC)昨天一致决定将联邦基金利率目标区间从4.50—4.75%上调25个基点至4.75—5.00%。荷兰合作银行经济学家剔除其6月份加息25个基点的预期。不过,他们仍认为美联储将在今年剩余时间内维持利率不变:“接下来FOMC不希望加息太多,预计今年只会再加25个基点。FOMC预计,银行收紧信贷将为央行完成其余的抗通胀工作。你能在美联储主席鲍威尔问答环节中意识到信贷紧缩是美联储的新货币政策工具。我们将联邦基金利率目标区间的预测从5.25—5.50%下调至5.00—5.25%,预计只会再加息25个基点一次。我们坚持FOMC今年不会转向的预测。”

牛津经济研究院:美国新屋销售增长势头恐难持续

牛津经济研究院首席美国经济学家豪登在一份报告中说,美国新房销售近期的增长势头不太可能在未来几个月继续。她说,由于建筑商推出了降价和其他激励措施来鼓励销售,房屋销售一直相对坚挺。然而,经济放缓和劳动力市场疲软可能会拖累需求。她表示,由于部分房屋建设短期内不会完成,供应也可能继续低迷。“银行业的压力可能会对新屋建设构成压力,因为规模较小的银行在建筑贷款中所占的比例过高。”

荷兰国际:瑞士央行将在更长时间内维持高利率

荷兰国际银行经济学家Charlotte de Montpellier和Francesco Pesole在一份报告中称,瑞士可能会在更长时间内维持较高的利率,该国央行目前预计2023年的平均通胀率将为2.6%,而去年12月的预测是2.4%。瑞士央行还预计2024年和2025年的平均通胀率为2.0%,这意味着通胀率高于其整个预测范围内低于2%的目标。他们认为这是一个强硬的信号,暗示6月份将进一步加息,不过鉴于最近银行体系的动荡,这次加息可能仅限于25个基点,而且可能是最后一次。荷兰国际银行补充道,在那之后,利率可能会在很长一段时间内保持在这一水平。

外汇公司Monex Europe:瑞士央行可能加大汇市干预力度以抑制通胀

Monex Europe表示,瑞士央行可能会加大外汇干预力度,以支撑瑞郎。瑞士央行周四表示仍愿意积极参与外汇市场,几个季度以来其重点一直是出售外汇。Monex Europe外汇分析师Simon Harvey在一份报告中表示:“由于瑞郎名义和实际有效汇率都比2023年的峰值低1.6%左右,我们预计瑞士央行将增加其在市场中的行动,特别是如果核心通胀继续走高的话。”不过,他表示,瑞士央行公开市场操作的有效性尚不确定,因为任何买入瑞郎的行动都可能被瑞银收购瑞信相关的资本外流所抵消。

凯投宏观:英国央行在加息后的评论中发出鸽派信号

凯投宏观副首席英国经济学家Ruth Gregory在一份报告中称,尽管英国央行将利率上调了25个基点,但其言论在三个关键方面听起来偏温和。首先,货币政策委员会淡化了2月核心服务业通胀的上涨,称其仍预计通胀将在2023年大幅下降,而服务业通胀大致符合其预期。随后,英国央行选择不再重复其声明,即其通胀预测的风险明显偏向上行。第三,央行表示,银行业动荡给金融和经济前景带来了额外的不确定性。她表示,这意味着,尽管英国央行没有明确宣布加息时间,但它显然没有进入自动加息模式。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。