北京时间20:07,现货黄金上涨0.56%至1932.08美元/盎司;COMEX期金主力合约上涨0.65%至1942.1美元/盎司;美元指数下跌0.21%至102.649。

金价上周下跌近2%,由于美联储官员发表强硬言论,暗示将进一步加息以抑制通胀。但黄金市场现在要努力适应上周末突然加剧的俄罗斯地缘政治担忧。

普京掌控力受到质疑

根据一项协议,全副武装的俄罗斯雇佣军瓦格纳集团上周日(6月25日)停止了向莫斯科的快速推进,并从俄罗斯南部城市罗斯托夫撤出。但哗变事件还是引发外界对俄罗斯总统普京权利掌控的质疑。

瑞穗银行经济与策略主管维什努·瓦拉坦(Vishnu Varathan)表示:“俄罗斯的武装起义……尽管被中止,但暴露了俄罗斯内部不稳定的风险。风险资产的表现通常不会那么好,特别是如果地缘政治风险重新出现的话。”

德国商业银行经济学家认为,无论俄罗斯国家未来走向何方,俄罗斯对外经济关系恢复到2022年2月(战争爆发)之前,甚至2014年3月(夺占克里米亚)之前那样的状态是无可想象的。

ACY Securities首席经济学家Clifford Bennett表示:“瓦格纳与俄罗斯(当局)的矛盾无疑为黄金市场增添了动力。尽管局势迅速缓和,黄金仍保持坚挺。”

澳新银行分析师Brian Martin与Daniel Hynes在一份提供给客户的报告中指出,俄罗斯国内局势加剧了经济衰退担忧……疲软的经济前景进一步提振了(黄金)避险需求。

再加息50个基点?市场不买账

但历史表明,地缘政治风险推动的黄金价格反弹往往是短暂的,金价仍交投于100日移动均线下方,这是本月早些时候突破的关键支撑位。金价还将更多受到美联储利率前景的左右。

美联储主席鲍威尔上周在国会作证时支持今年进一步加息的预期。他表示,如果情况如预期的那样,按照央行经济预测摘要中的建议,再加息50个基点是“一个相当不错的猜测”。

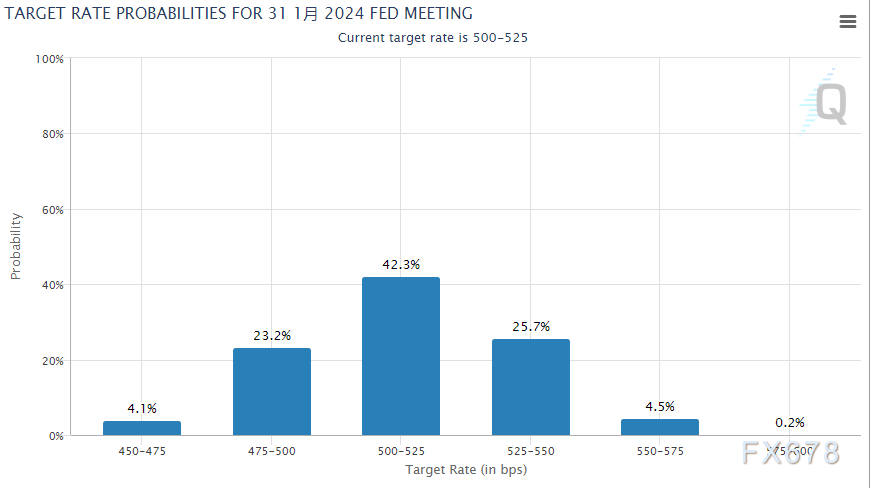

但市场似乎对此并不买账。根据CME“联储观察”工具的最新数据,市场认为美联储7月份加息25个基点至5.25%-5.50%区间的可能性为72%,但此后到年底,联邦基金利率将保持不变,并预计从2024年1月起降息。

盛宝银行大宗商品策略主管奥勒·汉森表示:“市场对(美联储年内还有)两次加息的预期有些冷淡……我们发现,金价在接近1900美元心理关口时遇到一些额外支撑。”

最后也是最困难阶段

美联储想在不引发经济危机的情况下遏制物价上涨的可能性是存在。然而,要实现该目标正面临越来越大的风险,因为引发本轮高通胀的部分因素——商品供应链瓶颈——已经明显缓解,但另一大因素——劳动力供应不足——在短期内看不到解决方案。

国际清算银行在一份声明中指出:“……实现价格稳定的最后阶段将是最具挑战性的。存在通胀心理占据主导地位的重大风险,工资和物价上涨开始相互促进。利率可能需要在比公众和投资者预期更长的时间内保持在较高水平。”

美联储希望通过适度推高失业率至4.5%,进而实现通胀控制目标,但全美失业率依然运行在4%下方。如果不惜代价推高失业率,消费需求可能大幅萎缩。消费在美国经济结构中占比近七成,是经济增长的主要动能。

为了应对挑战,国际清算银行建议各国政府收紧预算,重点支持最弱势群体,同时实施长期支出整合。该机构表示,这种方法将有助于控制通胀,减轻金融稳定风险,并减少长期加息的必要性。

Aakash Doshi为首的花旗集团策略师在一份报告中表示:“我们认为,到2023年年底,价格应该会更加看涨,突破每盎司2000美元,尽管现在逢低买入可能还为时过早。”

现货黄金短线上看1943美元

日线图上看,金价站稳1910美元,短线可能重回1943美元,它们分别是1805美元-2082美元上行区间的61.8%斐波那契回档位和50%斐波那契回档位。但周线上看,金价仍处于下行通道,自1971美元开启下行C浪走势。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。