NO.1黄金 日内 : 美元霸气十足黄金冲高回落,日元意外大涨美油连跌二日

周四(4月25日)美元继续走高,美元指数攀升至近两年高位,因乐观的美国数据提振美元需求;受空头融资头寸的出脱支撑,美元兑日元跌近0.5%,刷新4月11日以来低点至111.38。受美元小幅回落和全球股市回调的支撑,金价一度创逾一周新高,但此后大幅回落,跌破1280美元/盎司。美油连续二日收跌,市场当日尾盘出现一系列技术性抛盘,导致原油价格下跌,投资者质疑市场进一步反弹的能力。

美国主要股票指数周四涨跌互现,企业财报刺激科技股攀升,但拖累工业股下挫。

金价周四升至逾一周最高水平,受美元小幅回落和全球股市回调的支撑,因对高风险资产的需求降温。美元指数在盘中稍早升至近两年高位后回落;美国股市下滑加剧了全球股市的跌势;德国和韩国经济数据意外恶化,重燃对全球经济下滑的担忧,令全球股市承压。

股市开始回落,波动性应会开始小幅升高,风险因素上升,美元下跌也扶助金价。金价跌破1300美元/盎司的重要心理关口和包括100日和50日移动均线在内的其他关键支撑位,主要原因是美元走强,以及近期美国和中国经济数据好于预期。

与此同时,全球最大的黄金上市交易基金SPDR Gold Trust持金量周三减少0.2%,至747.87吨,为10月19日以来最低。投资者正在等待周五将公布的美国国内生产总值(GDP)数据,预计第一季度美国经济将增长2.1%;分析师王涛表示,现货金可能反弹至1284美元阻力位,因其已在1264美元找到支撑。

周四美元延续上攻,美元指数攀升至近两年高位,因乐观的美国数据提振美元需求;周四公布的数据显示,3月美国生产的核心资本财新订单创八个月来最大增幅,订单金额创历史新高,擦亮制造业和经济前景。分析师称,此前美国公布的其他数据显示,零售销售和出口强劲,缓解了对美国经济急剧放缓的担忧。

整体而言,美元受益于强劲的国内数据、疲弱的海外数据以及一系列鸽派的央行会议,许多人认为美联储今年初的政策调整会削弱美元,但事实是美国利率仍比其他经济体更具吸引力。 今年早些时候,由于经济增长放缓的迹象,美联储暗示今年不再加息。投资者将关注美国将于周五公布的2019年首季GDP数据,从中寻找美国经济是否依然强于其他主要经济体的迹象。与此同时,对欧元区经济体质的担忧一直困扰着欧元。欧元兑美元跌近0.20%,报1.1132,为2017年5月以来最低。空头融资头寸的出脱似乎抵消了日本央行鸽派声明的影响。

日内高点:1288低点:1273

日内转折点: 1283

交易策略:黄金现价以及接近1275支撑位附近多单进场,目标1283以上,止损1272

备选策略: 若黄上破1283到达接近1285附近,企稳可以空单进场,目标1277,止损1289。

NO.2白银 当日内: 逢高做空,高抛低吸。

上一交易日美元指数小幅上涨,在美国耐用品订单和初请失业金数据公布后一度触及日高98.33,虽然随后很快冲高回落,但整体守住强势。而尽管美元指数表现强势,但现货白银周四盘中也一度强势反弹,重新上探15美元/盎司关口,最高触及15.011美元/盎司,不过之后自高位小幅回撤。截止发稿,现货白银报价14.967美元/盎司。

本交易日美国将公布第一季度国内生产总值(GDP)初值数据,这也是本周最受关注的经济数据。

重点事件关注:

【美国初请失业金人数创2017年以来最大升幅】美国首次申领失业救济人数创2017年底以来最大升幅,但依然处在美国劳动力市场可视为紧张的范围内。数据显示,截至4月20日当周首次申领失业救济人数增加3.7万人至23万人。

【特里莎•梅的政府据说将不得不参与欧盟选举】一位政府官员称,特里莎•梅将不得不接受英国必须举行欧洲选举,除非她能在下周向议会提出脱欧法案,而做到这一点的可能性不大。首相非常希望避免参加5月23日的选举,这有可能通过凸显政府未能实现英国脱欧而损害她的保守党的形象。尽管欧盟在3月份同意英国延期6个月脱欧,但特里莎•梅希望她的脱欧协议能够及时获批,以避免参加欧洲选举。

【美国3月耐用品订单环增2.7%,创7个月来最大增幅】美国3月耐用品订单环比增长2.7%, 创7个月来最大增幅;预期0.7%,前值-1.1%,3月扣除运输类耐用品订单环比增长0.4%。

【调整后的前瞻性指引将更明确地表明宽松立场,前瞻性指引的时间框架超过2020年春季,也是完全有可能的】日本央行行长黑田东彦:已决定有必要明确日本央行的货币政策立场 ,政策立场明确将有助于提高可信度 , 在2021财年实现2%通胀目标的可能性较低 ,2021—2022财年的CPI预测并不意味着该财年无法实现2%的物价目标,就前瞻性指引作出澄清的目的是打消对上调消费税后加息的预测,无论发生什么,都不会考虑在2020年春季加息。

【欧洲央行副行长金多斯:对欧洲经济不能过于乐观,预计下半年经济增速将加快】欧洲央行:欧元区经济增速前景偏下行 ,全球经济逆风将继续领欧元区增速承压,仍需要充足程度的宽松,3月以来的信息确认增长动能放缓。2019年全球经济活动的调查指标放缓,全球贸易继续走软,通胀势头在今年前几个月消退,主要是能源因素 。西班牙经济表现良好,预计今年将维持在2%以上水平,加泰罗尼亚独立完全是无稽之谈,德国有应对经济增长放缓的财政空间。

日内转折点: 15.0

交易策略:行情在14.9附近多单进场,目标价位 15.1,止损14.8。

备选策略: 行情若上涨到15.1附近,轻仓短空,目标价位定在 14.9附近,止损15.2。

NO.3美原油 当日内: 区间震荡,高抛低吸

美国WTI 6月原油期货电子盘价格周四(4月25日)收盘下跌0.78美元,跌幅1.18%,报65.11美元/桶。油价在尾盘阶段跳水,投资者对于油价上涨的驱动力感到信心不足,因沙特及其他OPEC产油国称,可以弥补伊朗供应缺口。

ICE布伦特7月原油期货电子盘价格收盘下跌0.24美元,跌幅0.33%,报73.60美元/桶。

投资者对油价上涨信心有所衰弱

分析表示,就在收盘前不久,原油价格因技术因素开始下滑。

由于今日多数时间无法守住66美元,一些后来者放弃,因此这确实是技术走势,在大幅上涨之后,市场出现一些疲态。

俄罗斯暂停向欧洲供油盘中提振布油半年来首次触及75美元关口

波兰和德国以污染为由,暂停通过德鲁兹巴管道从俄罗斯进口原油。根据交易消息人士的计算,这条管道每日最多可运送100万桶原油,相当于全球原油需求的1%,约有70万桶原油运输被中断。全球第二大原油出口国俄罗斯表示,计划从4月29日开始通过这条管道向欧洲输送清洁燃料。

在伊朗和委内瑞拉受制裁之时,俄罗斯原油因质量问题是而暂停供应令供应面受到影响。

美国试图将伊朗的石油出口降至零也推高了油价。美国本周表示,将结束对所有伊朗原油买家的制裁豁免。OPEC第三大产油国伊朗受到美国的制裁已有六个多月,但包括中国和印度在内的几个主要伊朗原油买家直到本周仍获得暂时豁免。不过,从5月开始,这些国家必须停止从伊朗进口原油,否则将面临制裁。

日内转折点: 64.3

交易策略:行情在接近65.0附近空单进场,目标64.3美金以下,止损0.3美金。

备选策略: 行情到达64.0美金附近轻仓短多,目64.5美金,止损0.3美金。

NO.4布伦特原油 当日内: 区间震荡,高抛低吸

OPEC+有能力弥补伊朗留下的产量缺口?

OPEC和包括俄罗斯在内的非OPEC产油国自今年初以来削减原油供应,以提振油价。

不过,美国伊朗事务特别代表、美国国务卿高级政策顾问Brian Hook周四表示,市场上有大量供应,可以缓解过渡期,且维持价格稳定。

沙特及其主要盟友能够弥补伊朗受制裁影响造成的供应缺口。

沙特和它的几个盟友拥有的替代石油比伊朗出口的石油还要多。自2018年10月以来,沙特、俄罗斯、阿联酋和伊拉克每日削减130万桶的产量,这足以弥补额外的损失。

油价周四回落,因投资者质疑市场进一步反弹的能力;此前布油近六个月来首次触及75美元/桶,受俄罗斯暂停向欧洲出口部分原油提振。分析师表示,就在收盘前不久,原油价格因技术因素开始下滑。

由于今日多数时间无法守住66美元,一些后来者放弃,因此这确实是技术走势,在大幅上涨之后,市场出现一些疲态。波兰和德国以污染为由,暂停通过德鲁兹巴管道从俄罗斯进口原油;根据交易消息人士的计算,这条管道每日最多可运送100万桶原油,相当于全球原油需求的1%,约有70万桶原油运输被中断;全球第二大原油出口国俄罗斯表示,计划从4月29日开始通过这条管道向欧洲输送清洁燃料。

从某程度上来说,昨日美国库存增幅相当大,加上库欣库存几周以来的首次增加,给美国原油带来了一些压力;美国政府周三公布的数据显示,上周美国原油库存增加550万桶,至4.606亿桶,为2017年10月以来的最高水平,库欣库存增加46.3万桶。

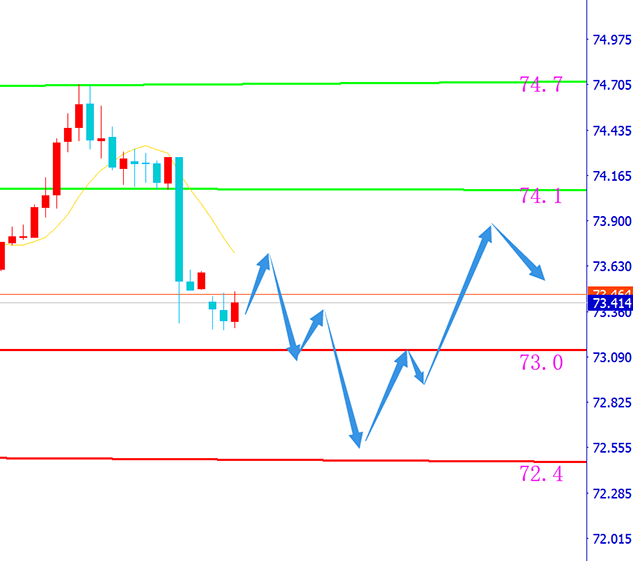

日内转折点: 73.0

交易策略:接近73.7附近空单进场,目标73.0美金以下,止损0.3美金。

备选策略: 行情下跌到73美金下方,在接近72.5美金附近企稳多单进场,目标73.5,止损0.3美金。

【

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。