从昨天(4月25日)日本央行、瑞典央行和土耳其央行的利率决议中可以明显的感受到一点,那就是全球央行们今年越来越可能会保持按兵不动,而且总体基调可能会是偏向鸽派的。

央行们之所以倾向于选择在今年保持按兵不动,其中很重要的一个原因就是经济数据表现不佳,暗示经济增长放缓可能还会持续一段时间。在这方面,本周市场转向最剧烈的当属澳大利亚公布第一季度CPI和加拿大央行利率决议后。前者数据公布后,市场对于澳洲联储5月降息的预期从10%左右一下子跳增到超过50%,而后者则是直接打消了年内的加息预期。

然后今天(4月26日)日内可以说市场将焦点都集中在了北京时间晚间公布的美国第一季度GDP和PCE数据。从数据预期来看,美国第一季度GDP增速可能是在2.3%,略微好于前值的2.2%。但是第一季度PCE增速则会差很多,料在1.4%,而前值是1.8%。

美国第一季度GDP可能好于预期

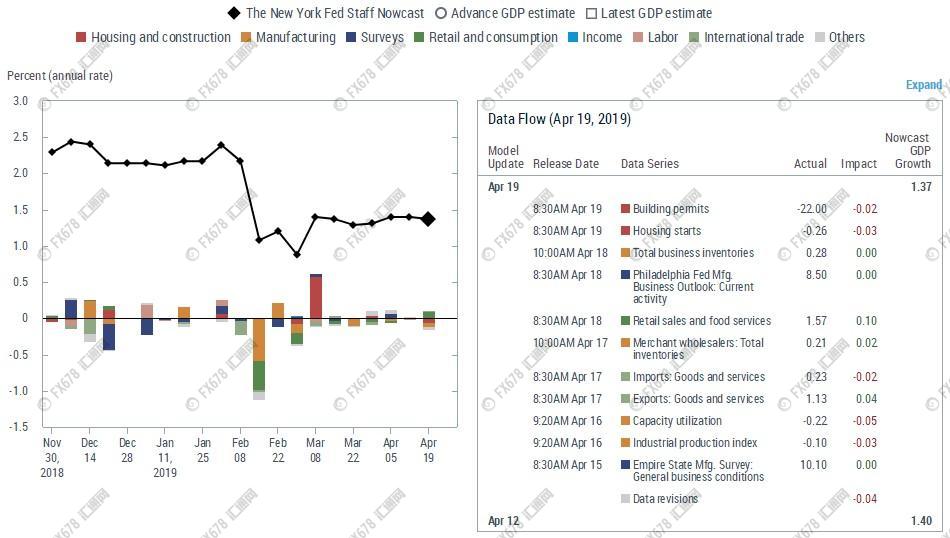

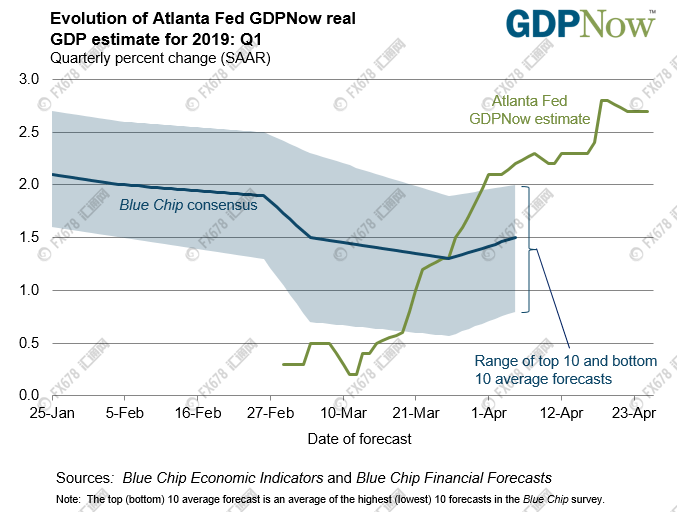

分数据来看,由于GDP预期和前值差不多,那只要数据好于预期,将能利多美元;如果差于预期,则会利空美元。但是根据纽约联储和亚特兰大联储的GDP预测模型来看,实际结果可能会和预测值偏差较多,这就意味着数据公布后行情也许会有大幅的波动。

(根据纽约联储截至4月19日的Nowcast模型显示,美国第一季度GDP增速料为1.37%)

(根据亚特兰大联储截至4月25日的GDPNOW模型显示,美国第一季度GDP增速料为2.7%)

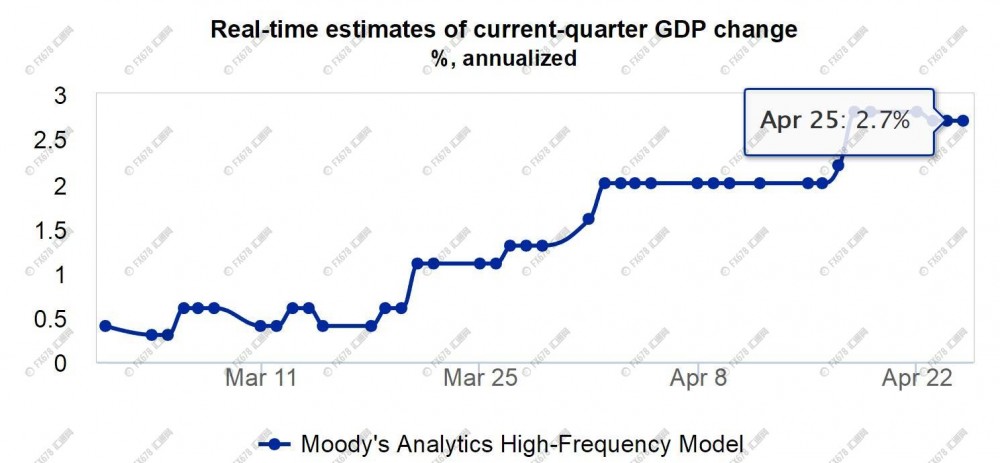

如果一好一坏的两个模型让我们最终建立预期上存在困难的话,那根据穆迪综合高频经济数据后得出的结论是,美国第一季度GDP增速预计会是2.7%,和亚特兰大联储的模型相同。

(根据穆迪截至4月25日的模型显示,美国第一季度GDP增速料为2.7%)

那有理由相信美国第一季度GDP可能明显好于预期。倘若如此,美元或许能够保持最近强劲的涨势。

通胀可能进一步远离美联储目标

但是如果考虑到PCE数据,情况将会变得更为复杂。仅从PCE数据预期来看,明显差于前值的预期使得美国通胀可能会进一步远离美联储2%的通胀目标。如果结果真是如此,毫无疑问将增加美联储在今年下半年的降息预期。

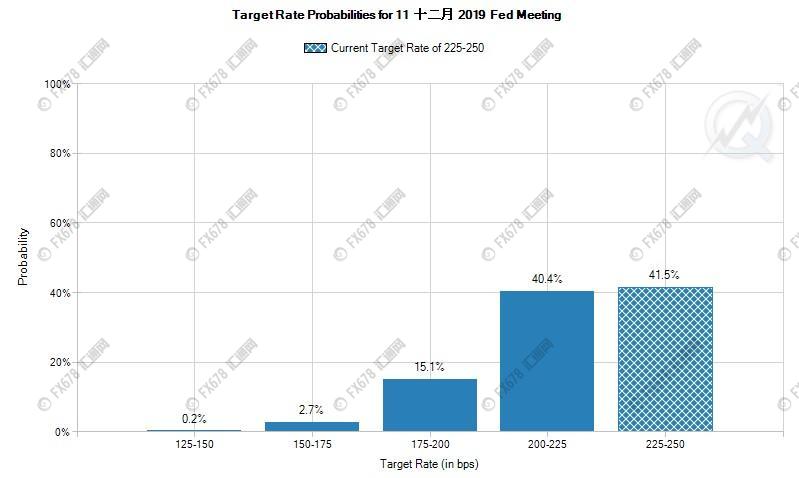

尽管此前美联储在上一次利率决议中表示今年将保持利率不变,但是市场应当不这么认为。目前市场认为美联储年底降息的概率有58.5%,超过维持不变的41.5%这一概率。

(美联储今年12月概率变化预期,降息概率为58.5%,维持不变概率为41.5%)

影响美国通胀因素主要可以分为两个方面,一个是国内自身的通胀水平,另一个就是外部输入性因素。从美国自身来看,还算不错的经济增速、强劲的劳动力市场可以对通胀够撑支撑。但我们也能留意到,今年油价趋势性的上涨并没有刺激全球通胀水平明显走高,这将给美国通胀蒙阴。

通胀保持低迷,只会让美联储在加息路上保持更多的耐心。而数据要是恶化的话,不排除美联储会重新政策来支持通胀保持在2%的目标附近。

数据将为美联储政策定调

不过,就市场反应而言,一定是综合体现GDP和PCE数据影响的,而且反应将会是迅速的。由于认为GDP可能明显好于预期而PCE可能明显差于预期,北京时间今晚短线的外汇和黄金行情走势可能会出现大幅波动。而要是实际结果介于预期与前值之间的话,那波动将会更为剧烈。

不论如何,晚间数据总体表现将直接决定下周美联储利率决议的主要基调。尽管下周美联储应该会维持利率不变,但整体态度应该不会可能偏鹰派。

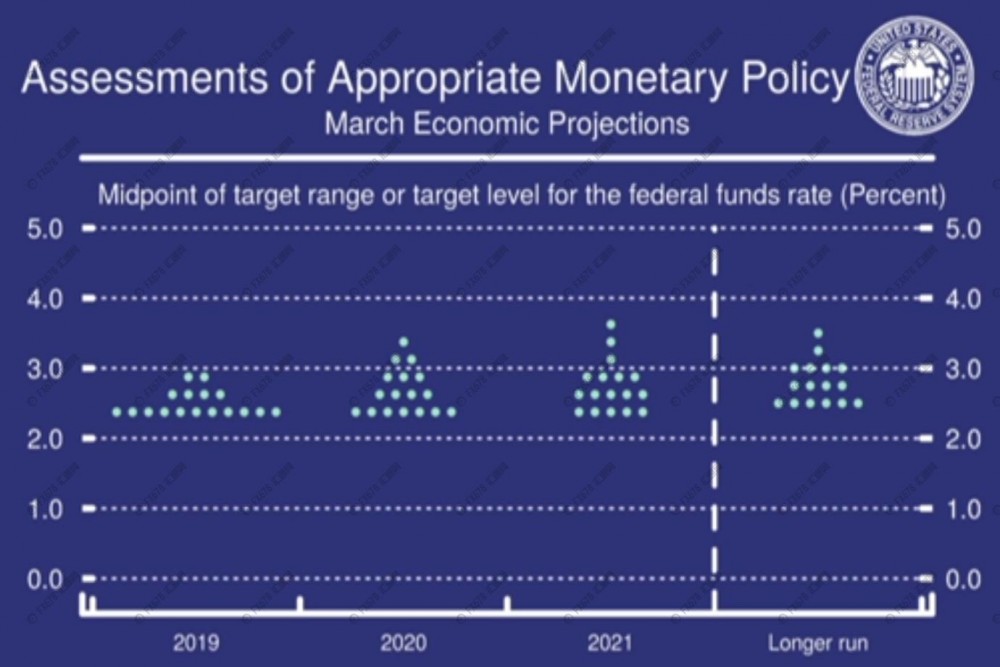

(美联储今年3月的点阵图)

但即便是保持按兵不动,估计也不会让美国总统特朗普感到满意。不管是特朗普还是其手下的经济顾问库洛德都不止一次表达了希望美联储降息,甚至是大幅降息的观点。美联储也因此备受政治独立性质疑。如果未来通胀情况变差的话,那非常有可能让美联储和特朗普“穿一条裤子”,而且双方都能保住各自的“体面”。

至于结果究竟会如何呢?就让我们拭目以待吧。

以上内容为作者的个人理解,实际情况请以具体公布的数据结果和行情走势为准。更多内容请关注汇见社区的随风ZZ。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。