- 杠杆套息交易介绍

- 套息交易如何操作

- 进行套息交易

- 为什么套息交易有效

- 什么时候做套息交易最有效

- 什么时候做套息交易无效

- 风险厌恶程度的重要性

- 考虑套息交易的其他因素

杠杆套息交易介绍

杠杆套息交易是全球宏观对冲基金和投资银行特别喜爱的交易策略之一。它是全球宏观交易的精髓所在。简单地说,套息交易包括了,做多或买人一种高息货币和卖出或做空一种低息货币。进取的投机者甚至不对冲汇率的风险暴露程度。这意味着,除了获得两种货币之间的利息差额外,投机者还打赌高息的货币将会升值。对于那些已经对冲了汇率风险暴露程度的人,尽管利率的差额通常较小,大概在1%到5%的幅度之间,但是,如果交易者运用了5倍到I0倍的财务杠杆,那么单纯从利率差异中所获得的利润可以是相当丰厚的。只要想想看:2.5%的利率差额乘上10倍的财务杠杆,就变成了25%。然而,由于财务杠杆也会加剧损失,如果不能适当地加以管理,会产生非常高的风险。当众多的交易者看到同样的机会,和争相做同样的交易时,结果通常是这个货币对出现上涨,资本得到增值。

在外汇交易中,套息交易利用了这样一个基本的经济原理—在供给和需求这一经济法则的驱动下,资金会不断地在不同的市场流人和流出:提供最高投资回报的市场,通常能吸引最多的资本。国家也不例外,在国际资本流动中,提供最高利率的国家,通常吸引了最多的投资,以及为它们的货币创造了最大的需求。套息交易作为一种非常流行的交易策略,是相当容易掌握的。如果操作正确,投资者可以获得高问报,而不必承担很大的风险。然而,套息交易也带有一定的风险。如果你不懂得套息交易的操作方法、操作原理和最佳时间,那么出现亏损的机会相当大。

套息交易如何操作

套息交易就是买人高息的货币,同时卖出低息的货币。套息交易是有利可图的,原因在于,投资者可以赚取两种货币之间的利率差额,或者称为息差。

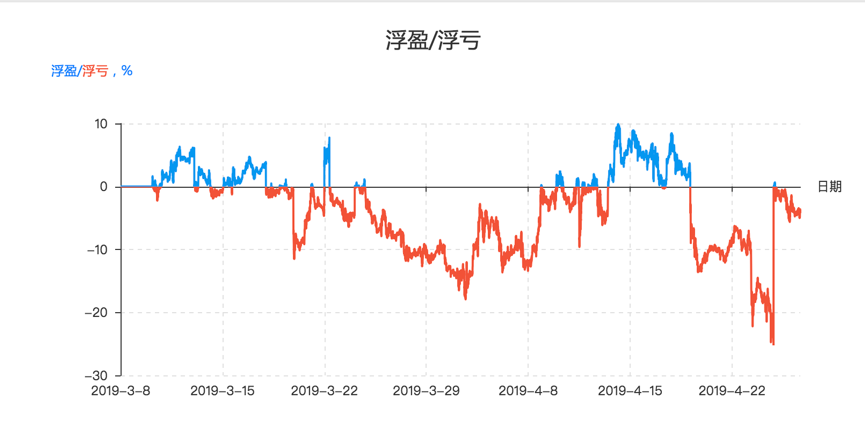

例如:假设澳大利亚元的利率是4.75%,瑞士法郎的利率是0.25%。投资者要进行套息交易,就会买入澳大利亚元和卖出瑞士法郎。只要澳大利亚元和瑞士法郎的利率保持不变,他或她就能获得4.5%的利润(收取4.75%的利息减去支付的0.25%利息)。取得这个回报是没有运用任何财务杠杆。如果使用5倍的财务杠杆,就等同于仅仅在息差上就获得22.5%的回报。现在以下面的例子和图9.5来说明投资者是如何进行套息交易。

进行套息交易

买入澳大利亚元和卖出瑞士法郎(做多澳大利亚元/瑞士法郎)

澳大利亚元的多头头寸:投资者赚取了4.75%

瑞士法郎的空头头寸:投资者支付了0.25%

如果现行汇率不变,那么利润就是4.5%,或者是450个基点。

如果由于其他的交易者发现同样的机会,导致该货币对的汇率上升,那么套息交易者不但能取得利息收人,而且能获得资本增值。

总结:套息交易就是买人高息货币和卖出低息货币。

为什么套息交易有效

套息交易之所以有效,是因为资本不断地在国家之间流动。相对其他的国家,有些国家能吸引大量的投资,利率是其中一个重要的原因。如果一个国家的经济表现良好(高增长,高生产率,低失业率,收人上升等等),那么它有能力为投资者提供较高的回报。或者说,有更好经济增长前景的国家,能为投资支付更高的利息。

投资者喜欢获得更高的利息,为了获得最大的利润,很自然地,他们会寻找提供最高回报率的投资机会。当作出货币投资的决定时,投资者很可能会选择那只提供最高回报,或者最高利率的货币。如果众多投资者都做出相同的决定,那么该国将出现为追求高回报而引起的资本流人。

如果国家的经济表现不好呢?低增长和低生产率的国家将不能为投资者提供较高的回报。事实上,一些经济疲软的国家甚至不能提供任何投资回报,这意味着,利率已经为零或者接近零。

一些国家提供高利率,而另一些国家提供低利率,两者的利率存在差异,使套息交易得以进行。

让我们更详细地看一下前面的例子:

假设一个在瑞士的投资者,她在银行的瑞士法郎存款每年可获得0.25%的利息。与此同时,在澳大利亚的一家银行提供每年4.75%的利息给澳大利亚元存款。这个投资者看到澳大利亚银行的利率更高,于是想用她的钱赚取更高的利息收人。

现在想象一下,投资者会以某种方式把她的瑞士法郎存款兑换成澳大利亚元存款。她做的实际上正是,卖出瑞士法郎存款和买人澳大利亚元存款。完成这个交易后,她拥有了可以每年收取4.75%利息的澳大利亚元存款,比她的瑞士法郎存款要多赚4.5%。

实质上,这个投资者做的就是套息交易。

如果上百万的人都做这种交易,把瑞士法郎兑换成澳大利亚元,那么其净效应就是,资本从瑞士流出和流人到澳大利亚。澳大利亚由于其利率较高,吸引了更多的资本。资本的流人提高了货币的价值(见图2)。

总结:由于不同的国家提供不同的利率,使投资者可以进行套息交易。因为投资者倾向于获得更高的利息,所以他们会寻找机会买人和持有高息的货币。

什么时候做套息交易最有效

套息交易在某些时候更为有效。事实上,投资者作为一个群体,当他们对风险持有非常特定的态度时,套息交易的利润最为丰厚。

你愿意承担多大的风险? 人们的情绪通常会随着时间发生变化,有时候,他们比较大胆和愿意冒险,但是有时候,他们会比较胆小和倾向保守。投资者作为一个群体,也不例外。他们有时愿意进行高风险的投资.有时却非常害怕亏损,要寻找更安全的投资。

用金融行业的行话说,当投资者作为一个整体,都愿意冒险时,我们就称他们有低风险厌恶程度(Low Risk Aversion),或者说,是追求风险的类型。相反,当投资者对投资的态度比较保守,不太愿意承担风险时,我们称他们有高风险厌恶程度(High Risk Aversion)。

当投资者有低风险厌恶程度时,套息交易可以获得最多的利润。当你考虑到套息交易所涉及的风险时,你就会知道,这句话是有道理的。扼要地重述,套息交易涉及到,买人高息的货币,同时卖出低息的货币。在买人高息的货币时,投资者是在冒险,存在许多的不确定性:国家的经济是否可以继续表现良好,是否能支付高利息。实际上,有可能会发生某些事情,使国家不能再提供高利率。最终,投资者必须愿意承担风险。

如果投资者作为一个整体,不愿意冒险,那么资本将不会从一个国家流动到另一个国家,套息交易的机会就不会存在了。因此,为了使套息交易有效.投资者作为一个群体,要求有低的风险厌恶程度,或者说,愿意冒险投资高息的货币。

总结:当投资者都愿意冒险投资高息的货币时,套息交易有最大的获利潜力。

什么时候做套息交易无效

至今,我们已经知道,当投资者有低风险厌恶程度时,套息交易最为有效。那么当投资者有高风险厌恶程度时,又会发生什么事情呢?

当投资者有高风险厌恶程度时,套息交易的获利最少。投资者作为一个群体有高风险厌恶程度时,他们不太愿意冒险投资。因此,他们不那么愿意投资到风险较大但是利息较高的货币上。实际上,当投资者有高风险厌恶程度时,他们宁愿把资金投资到安全但是低息的货币上。这和套息交易正好相反,投资者是买人低息货币和卖出高息货币。

回到我们前面的例子,假设投资者突然间觉得持有外币澳大利亚元不安全。现在,相对于获得高利息,她对保障投资的安全更有兴趣。结果,她把澳大利亚元兑换成她更为熟悉的瑞士法郎。

如果上百万的人都做同样的事情,其净效应就是资本从澳大利亚流出和流入到瑞士。由于投资者有高风险厌恶程度,尽管瑞士法郎的利息较低,但是由于它的安全性,瑞士吸引了更多的资本。资本的流人使瑞士法郎的价值上升。

总结:当投资者不愿意冒险投资高息的货币时,套息交易的获利最少。

风险厌恶程度的重要性

一般来说,当投资者有低风险厌恶程度时,套息交易是有利可图的,而当投资者有高风险厌恶程度时,套息交易的获利最少,甚至无利可图。因此,在进行套息交易前,关键是要了解风险环境,投资者作为一个群体,是有高的还是低的风险厌恶程度,以及它什么时候发生变化。

风险厌恶程度的增加通常对低息的货币有利:有时候,投资者的情绪变化得很快—投资者承担交易风险的意愿会出现急剧的变化。这些巨大的改变通常是由全球的重大事件引发的。当投资者的风险厌恶程度快速地上升时,结果通常是,大量的资本流人到低息但是安全的货币中。

例如,在1998年夏天,日元对美元在两个月内上升了20%,主要的原因是俄罗斯的债务危机和长期资本管理(Long Term Capital Management)对冲基金的紧急融资。与此相似的是,在2001年9月11日,恐怖袭击发生后,瑞士法郎兑美元在10天内上涨超过了7%。

当风险厌恶程度从低到高快速地上升时,通常会发生汇率的急剧波动。结果,当风险厌恶程度发生如此变动时,套息交易马上从获利丰厚变得无利可图。相反,风险厌恶程度从高到低下降时,套息交易变得更加有利可图。

那么如何知道投资者作为一个整体是有高的还是低的风险厌恶程度呢?令人遗憾的是,很难仅用一个数字来衡量投资者的风险厌恶程度。有一个方法可以大概地了解风险厌恶程度,它就是观察债券收益率的差异。不同信用等级的债券,它们的收益率差异(或者价差)越大,投资者的风险厌恶程度越高。债券收益率的信息可以从大多数的财经报纸上找到。此外,几家大银行也发展出他们自己的衡量风险厌恶程度的标准,对于投资者什么时候愿意和什么时候不愿意承担风险,提供了一些信号。

考虑套息交易的其他因素

在进行套息交易时,风险厌恶程度是最重要的考虑因素,但不是唯一的因素。以下是交易者需要了解的其他一些因素。

低息货币的升值 通过套息交易,投资者可以从高息货币和低息货币之间的利率差异中获利。但是,如果出于某些原因(例如,前面的风险厌恶程度的例子),低息货币出现大幅升值,那么套息交易会变得无利可图。

除了投资者的风险厌恶程度上升外,低息国家的经济状况有所改善,也会引起其货币出现升值。一个理想的套息交易包括了,一只低息的货币,而且它所属的国家经济表现疲弱和预期增长缓慢。然而,如果这个国家的经济得到改善,那么它将有能力通过提高利率,给投资者更高的回报率。如果发生这样的事情—让我们再用前面的例子,假设瑞士提高了利率,那么投资者也许会由于较高的回报率而投资瑞士法郎,瑞士法郎的升值对澳大利亚元/瑞士法郎套息交易的收益有负面的影响。(由于瑞士提高利率,至少减少了两者的息差,令套息交易的收益受到负面的影响)

再举另一个例子。近来,同样的情形正逐渐呈现在日元的身上。鉴于它的零利率政策,日元长期以来是套息交易中理想的低息货币(“日元套息交易”为众人所知)。然而,这种情形正在发生变化。近年来,对日本经济的乐观情绪在增加,这导致日本的股票市场上涨。投资者对日本股票和日元的需求增加,引起日元升值。日元的升值对套息交易的赢利,例如,高息的澳大利亚元兑日元,产生了负面的影响。

如果投资者继续买人日元,那么日元套息交易就会变得越来越不赚钱。这进一步阐明了一个事实,当套息交易中的低息货币出现升值,会给套息交易的收益产生负面的影响。

贸易差额 一个国家的贸易差额(进口和出口之间的差额)也会影响套息交易的赢利性。我们已经知道,当投资者有低风险厌恶程度的时候,资本会从低息货币流到高息货币。然而,这样的事情不会总是发生。

要理解其中的原因,让我们思考一下美国的情形。最近,美国正处于历史上低利率的时期,但是它仍然吸引着外国的投资,即使投资者有低风险厌恶程度(就是说,他们应该投资到高利率的国家)。为什么会发生这样的事情呢?答案就是,美国有巨大的贸易赤字(它的进口远远大于出口),必须从其他国家取得融资以弥补赤字。不管它的利率是多少,美国吸引着资本流人,以弥补它的贸易赤字。

这个例子的要点在于,即使投资者有低风险厌恶程度,巨额的贸易不平衡会导致低息货币升值。当套息交易中的低息货币出现升值时,就会给套息交易的赢利性产生负面的影响。

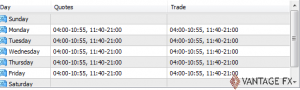

时间范围 总体而言,套息交易是一个长期的策略。在进行套息交易前,投资者必须愿意持有头寸至少6个月。这有助于确保套息交易不会受到短期汇价波动这些“噪音”的影响。此外,在套息交易中不要过度地使用财务杠杆,这样一来,投资者可以持有他们的头寸更长时间,能更好地经受住市场的波动,而不会被迫出局。

总结:在进行交易前,套息交易的投资者必须了解,诸如货币升值、贸易差额和时间范围这些因素。它们会使表面上赢利的套息交易变得无利可图。

转载请注明:转载自myEAtrade

MyFxtop迈投-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。