周四(9月17日)现货黄金刷新三个交易日低点至1937.91美元,因美元走强,回吐隔夜涨幅,现报1942.32美元,跌幅0.87%。

周四黄金下滑,最低触及1937.91美元/盎司,较隔夜高点下跌1973.56美元下跌近35美元,因美联储上调了年内经济预测,认为经济复苏快于预期,而且美联储没有提出新的刺激计划令一些投资者失望,这帮助美元升创一周新高,打压金价。

与此同时市场对于两党达成一致的预期升温也支撑美元,打压金价。周三公布的8月零售销售数差于预期,很大程度上是因为财政救助到期,因此使得美元跌至一周低位,而两党达成一致的预期升温则部分抵消了这种影响。

不过围绕全球经济能否快速复苏的疑虑以及美联储承诺维持近零利率至少到2023年,令金价跌幅受限。

多数分析人士认为,美联储允许一段时间内通胀高于2%的目标可能会强化市场的通胀预期,并反映在实际利率中。随着全球负收益资产规模继续扩大,非孳息的黄金反而将受到市场的青睐。

技术面上,黄金进一步呈现出三角收敛形态,近期可能选择方向,此前密集成交点位1930美元仍是一个重要支撑。但是随着黄金高点逐渐的下移,如果黄金失守1930美元关口,警惕再度测试1900美元附近,在此之前,60日均线1907.42美元也是一个重要支撑。上方关注密集成交区1975美元附近,若站上将再次测试2000美元关口。

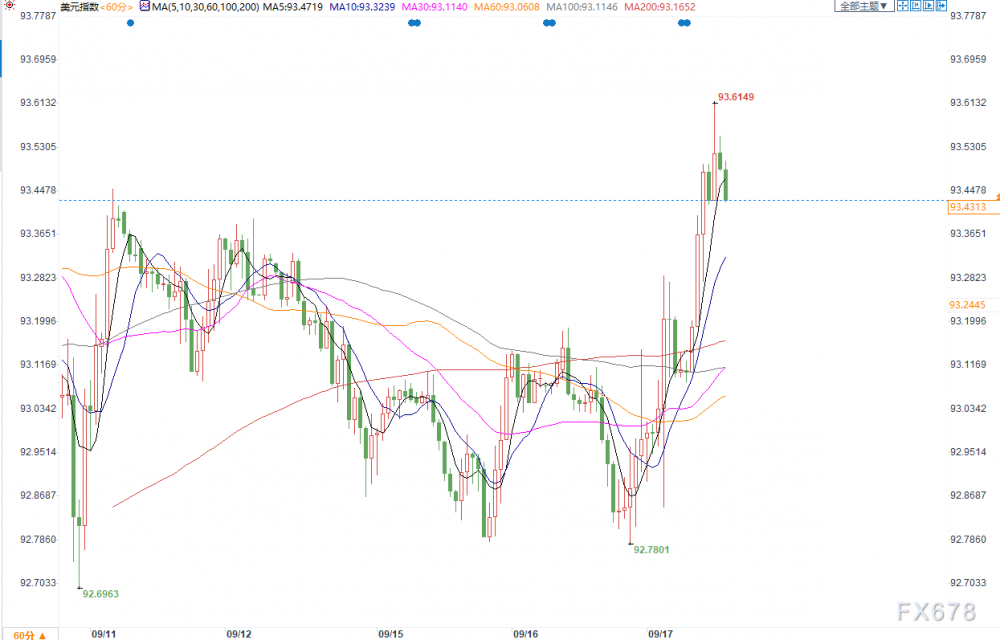

美联储暗示维持低利率至2023年,但上调经济预期,美元先跌后涨

周三美联储将利率维持在近零水平,并做出了大胆的新承诺:将保持利率不变,直到通胀处于“在一段时间内适度超过”美联储2%目标的轨道上。

新指引反映了货币政策策略的转变,美联储上月首次宣布了这一转变,其目的是中和数年来通胀疲软的影响,并使经济在尽可能长的时间内增加就业岗位。

在政策声明中,美联储还开始从稳定金融市场转向刺激经济:联储表示,将至少保持目前每月1200亿美元的公债购买步伐,但称这一目标在一定程度上是为了确保维持未来“宽松的”金融环境。

与政策声明同时发布的最新预测显示,利率将保持不变至少到2023年,在此期间通胀率不会升穿2%。

受美联储宽松预期的影响,美元一度逼近周三创出的逾一周低点。

不过美联储预计美国经济将加速从冠状病毒危机中复苏,因失业率降幅快于美联储6月时的预期。

在新的经济预测中,美联储政策制定者的预期中值为今年经济将萎缩3.7%,强于6月份预计的萎缩6.5%。

西联商务解决方案资深市场分析师Joe Manimbo表示:“美联储确实强调了其鸽派立场,以及通胀依然是其政策指引的关键,总体而言,非常鸽派。但到目前为止给美元带来支撑的是,美联储上调了对2020年GDP的预测。新的预测是萎缩3.7%。这并不像6月的(预期)那么糟。”

受此影响,美元从低点反弹,这使得黄金回吐涨幅。

市场对于美国两党达成一致预期升温也提振美元

日内另一个支撑美元施压金价的原因是市场对于两党达成一致的预期升温。

美国幕僚长Mark Meadows表示,白宫对规模1.52万亿美元的新刺激方案持开放态度。

Meadows周三称,由众议院民主党和共和党议员组成的50人小组所拟计划的总支出数字高于政府期望水平,但还不到令双方“谈不下去”的程度。此前参议院共和党人和众议院民主党领袖对这一方案提出了批评。

特朗普周三在推特上敦促共和党人接受更高额的纾困支出。上周,参议院共和党人曾试图通过一项规模6500亿美元的刺激方案,但由于无法解决持续的疫情危机而遭到民主党阻挠。

特朗普表示:“共和党,接受一个高得多的数字吧,最后反正都会回到美国(以这种或那种方式!)”。

众议院多数党领袖Steny Hoyer周二对该计划提出了批评,称民主党不能接受少于2万亿美元。

在被问及特朗普周三的评论时 ,参议院共和党党鞭John Thune说:“我认为那意味着他想达成协议”

考虑到自从7月末救助方案到期以来,市场亟需新一步财政刺激的支撑,如果达成一致将会提振市场的信心。因此随着Mark Meadows表示持开放态度,这令市场对于达成一致的预期升温,因此推动美元反弹。

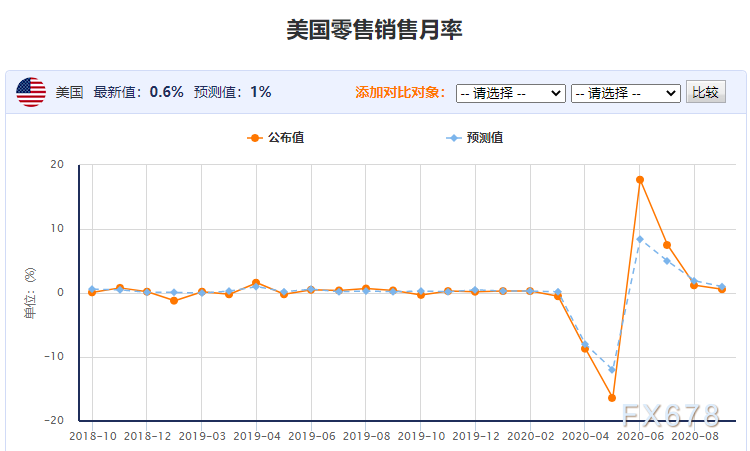

美国零售销售数据表现不佳,凸显经济复苏疲软

周三美国方面公布了市场关注的8月零售销售数据,结果该数据表现不及预期,凸显了疫情打击和财政救助到期后对于消费的压力。

具体数据显示,美国8月零售销售月率实际公布0.6%,预期1.0%,前值1.2%;美国8月核心零售销售月率实际公布0.70%,预期1.0%,前值1.9%。

数据显示,美国8月零售销售月率录得0.6%,为连续第三个月下降。

美国零售业修复停滞。此前9月5日当周美国红皮书商业零售同比增速重回负增长,降至-0.1%,该数据也印证,9月初美国零售销售修复出现停滞。

由于消费对于美国的经济贡献率高达68%,消费疲软可能会打击经济复苏的前景,受此影响,美元周三一度跌至一周低点,黄金则升至逾一周高点至1973.56美元。近期仍需关注经济数据表现以寻找美国经济走向的线索。

独立投机商的Lobo Tiggre:经通胀调整后,金价尚未触及历史高位

Tiggre表示:“如果我们按照美国劳工统计局(Bureau of Labor Statistics)发布的CPI数据来看,我们可以看到,黄金价格并没有创下历史新高。要赶上2011年的高点,金价必须突破每盎司2150美元,要赶上1980年的高点,金价必须突破每盎司2700美元。”

Tiggre还表示:“此外,用来计算一篮子商品价格的指标,就像美国劳工统计局今天使用的消费者价格指数,并不是衡量价格通胀的完美指标。”

他说:“我们中的许多人对劳工统计局发布CPI数据的方式持怀疑态度,我们中的许多人喜欢使用约翰·威廉姆斯(John Williams)的阴影统计。”

Tiggre称,金价料将进一步上行,但在名义价格触及2700美元之前,投资者可预期金价将进一步整固。

他表示:“我相信下一阶段还会更高,因此,无论是否考虑通胀因素,我认为这都为我们提供了一个买入的机会,尤其是(黄金)股票。”

Tiggre认为施压黄金的因素是经济中短时间存在的通缩的风险。

“如果我们看到近期出现通缩,那么整个通胀预期,你可以把黄金价格视为通胀的衡量指标…如果你突然不担心通胀,而看到通缩压力,那可能会引发条件反射。”

高盛前CEO:当前是黄金发挥价值存储功能的时机

高盛(Goldman Sachs)前董事长兼首席执行官劳尔德·布莱克费恩(Lloyd Blankfein)表示,如果说存在黄金和白银表现良好的环境,那就是现在。

在与芝加哥商品交易所集团(CME Group)的一次虚拟炉边谈话中,这位著名的银行业高管和大宗商品交易员承认,今年迄今为止黄金和白银的表现令人印象深刻。不过,他补充称,随着金价在盘整阶段继续磨砺,他真的不知道将会出现什么情况。

“这些贵金属已经很久没有在金融市场上发挥价值储存作用了,但如果说有什么时候他们将会发挥作用的话,那就是现在”

Blankfein表示,他总体上看多黄金,因美联储暗示短期内不会加息使他看到通胀上升的风险。

他说:“我认为,从通胀的角度来看,每个人都认为我们不会再看到通胀。但我不认为,从投资者的角度来看,投资实物资产是个不错的主意。”

尽管通胀目前还不是威胁,但Blankfein表示,市场情绪可能会瞬间转变。

Blankfein表示,维持低利率将帮助政府解决必须应对的巨额赤字问题,这也加剧了通胀前景。他补充说,在11月3日的大选和总统选举之后,无论哪个政党当选,任何政府都必须处理巨额债务。

他还说,他不排除任何政府进一步扩大赤字的可能性。由于这些低利率,赤字可能会上升。

BMO Capital Markets:印度的黄金珠宝需求将出现大幅反弹

BMO Capital Markets认为,印度可能在未来六个月内将看到黄金珠宝需求的强劲复苏。

BMO的商品分析师科林·汉密尔顿(Colin Hamilton)表示:“印度将从10月起开始为期6个月的节日,这将使黄金珠宝消费量显着反弹,并缩小印度黄金折价。”

由于疫情禁售的影响,印度的珠宝需求在2020年上半年同比下降了60%,这使当地黄金价格大幅下跌。

随着节日季节即将来临,零售商和制造商的询价不断增加,这意味着尽管他们现在将黄金折价定在17美元/盎司附近(9月初为60美元/盎司),但随着消费量的增加,他们认为这种差异在未来几个月会进一步缩小。

后市前瞻

① 14:30 日本央行行长黑田东彦召开新闻发布会

② 17:00 欧元区8月未季调CPI年率

③ 19:00 英国央行公布利率决议及会议纪要

④ 20:30 美国至9月12日当周初请失业金人数、美国8月营建许可月率、美国8月新屋开工年化月率

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。