周四凌晨美联储这场决议,宣布维持利率不变,并承诺继续以每月1200亿美元的速度购买资产,直到向着实现就业和通胀目标取得进一步实质性的进展。但是这次会议却意味着超宽松的货币政策已经迎来拐点,下半年将是以逐渐削减宽松为政策主题!

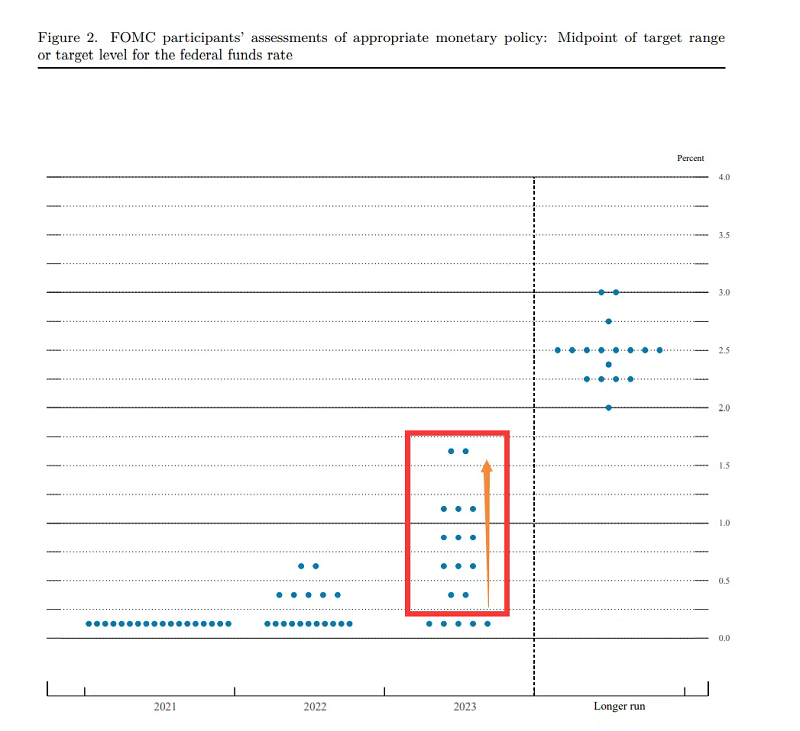

对于市场来说,这次决议立场并不是纯粹的鹰派,但透露的潜在收紧立场绝对超预期,最大的意外是美联储将首次加息时间提前至2023年,而且预计至2023年底会有两次的加息机会,每次加息25个基点,无论是次数还是幅度都超预期。从下面的点阵图看,内部对加息预期比较分化,但都认为加息时间会提前,有7人预计2022年将会加息,另外11人预计2023年至少加息两次。

尽管鲍威尔就加息预期向外界发“定心丸”表示:不应该完全依赖点阵图,目前讨论加息的时机还“非常不成熟”。但是无阻市场对加息预期更加激进,在决议公布后,联邦基金利率期货显示,市场完全定价美联储最早将在2023年4月加息的可能性。

另一掀起市场波动的关键在于,购债立场作为本次决议最大看点,鲍威尔首次提及“将开始论缩减QE”。虽然还没有准备好要正式开始削减,但是已经在议程上。而且美联储选择在这次会议向外界传达这样的立场,意味着时机已经接近,说明今年年底前正式宣布将开启减码QE的可能性很高,所以最快在9月22日的下次议息会议就会正式搬上台面议论。

从美联储最新季度预估来看,如我们昨日在决议前瞻分析中指出,基于短期通胀压力显著,所以相比起GDP,本次通胀预估的上调会更明显,所以美联储将今年的通胀率足足上调了1个百分点,明后两年则仅为小幅上调:

*预计2021年个人消费支出(PCE)价格指数为3.4%,此前为2.4%;

2022年预测从2%上调至2.1%,2023年预测从2.1%上调至2.2%。

*预计2012年GDP增速为7%,此前预估6.5%;

2022年GDP预期维持在3.3%,2023年GDP预估从2.2%上调至2.4%。

*对2021年第四季度失业率的预测中值维持在4.5%不变,2022年第四季度失业率预测中值由3.9%降至3.8%,2023年全年预测维持在3.5%不变。

而且对于通胀,这一次声明有一个不可忽略的措辞是:对于通胀的描述不同于以往只强调为“暂时性因素”,这次美联储给出了补充性的解读,称“通胀更有可能比我们预期的更高更持久”,这就凸显了通胀如果持续膨胀,将会是美联储收紧政策的压力之一,这也是为鹰调增色的关键表态。

此外符合预期的是,为了缓解美元短期资金市场流动性过剩问题,美联储宣布上调了用于控制基准利率的管理利率,将隔夜逆回购工具利率上调5个基点至0.05%,超额准备金利率(IOER)上调5个基点至0.15%,但此举这并不等同于加息,但有助于压低短期利率。

可以说我们昨日前瞻所提及的四大看点,这一次的决议都面面涵盖了。尽管美联储在收紧政策的沟通上应该说还是谨慎且小心翼翼的,但昨晚的市场仍不可避免的迎来了大幅波动,可以说是股票和商品市场双杀,而汇市除了美元得胜其他都是下行撤退。

决议公布后行情一览:

美元指数上破91关口,创下15个月最大单日涨幅;

欧元兑美元跌破1.20,创2020年3月以来最大跌幅;

10年期美国国债收益率蹿升至1.58%,创下3月初以来最大涨幅;

黄金狂跌近60美元逼近1800美元,创逾五个月以来的最大跌幅;

美股三大指数录得一个月来最大跌幅,道指曾跌去逾300点。

所以如果将这次会议视为美联储政策即将迎来转折的开始,意味着接下来的各大市场将遵循缩表带来影响逐步做出反应,如果美联储在8月或9月正式宣布将启动QE削减,市场要准备好迎接更大的震荡。收紧政策带来的影响,可以参阅我们上周发布的解读文章《如果美联储开始撤回宽松,市场会有哪些行情发生?》

当然现在政策变化还只停留在预期上,所以股市和商品市场仍无需过于恐慌,美联储具体行动和时间仍较远,所以期间市场行情会逐渐消化,短期内通胀高企的情况仍然持续,如果投资者在年底仍偏向看淡美元,短期非美货币和商品价格预计仍会上升,只是留意美联储的言论会向收紧政策靠拢,不可避免影响上述市场的升势。

免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。